ภาษี Influencer …เนื่องจากคนไทยมีความนิยมชมชอบติดตามข่าวสารต่างๆ จากสื่อโซเชียลมีเดียผ่านโทรศัพท์มือถือเป็นจำนวนมาก เนื่องจากมีความสะดวก รวดเร็ว ฉับไว เข้าถึงได้ง่ายทุกช่วงเวลา ฉะนั้น จึงทำให้มีผู้คนจำนวนไม่น้อยเข้าถึงสินค้าจากแบรนด์ต่างๆ ได้ง่าย ซึ่งจากจุดนี้กลายเป็นอาชีพยอดฮิต รายได้งามอย่าง Influencer ที่คอยทำหน้าที่บอกต่อหรือส่งผ่านข้อมูลจากการรีวิวสินค้าไปยังผู้บริโภค และมีอิทธิพลต่อการตัดสินใจโดยมุ่งเน้นไปถึงกลุ่มเป้าหมายได้โดยตรง

และเมื่อทราบบทบาทของ Influencer แล้วว่าเป็นแบบไหน และมีความเชื่อมโยงกับแหล่งรายได้อย่างไรบ้าง ฉะนั้นสิ่งที่ต้องทราบต่อมาคือ ภาษี Influencer ซึ่งหลายๆ คนคงยังไม่รู้ว่า ภาษี Influencer จะต้องยื่นแบบภาษีหรือไม่ เสียอย่างไร เรามาเรียนรู้ไปพร้อมกันดังรายละเอียดที่จะกล่าวต่อจากนี้

เมื่อ Influencer มีรายได้ ภาษีก็ต้องมา

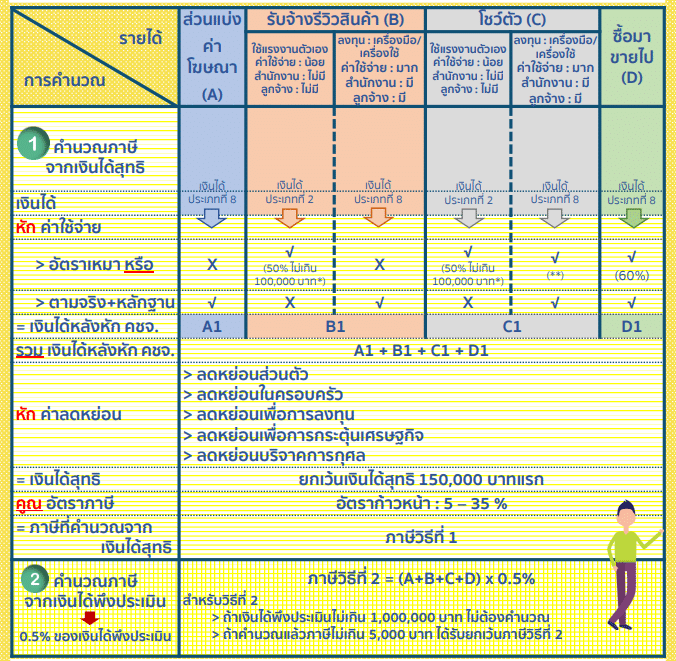

หลายคนอาจมีข้อสงสัยว่า นัก Influencer ต้องยื่นหรือเสียภาษีไหม ซึ่งแน่นอนว่านอกจากรายได้จากการรีวิวสินค้าจะต้องยื่นภาษีแล้ว รายได้ค่าโฆษณา การซื้อมาขายไป และหาก Influencer มีชื่อเสียงแล้วถูกจ้างไปโชว์ตัวตามสถานที่ต่างๆ ก็จะได้รับค่าตอบแทน ซึ่งรายได้ทั้งหมดที่ได้รับจะต้องนำมาคำนวณภาษีทั้งสิ้น

ในส่วนนี้ Influencer จึงมีหน้าที่ต้องเสียภาษี Influencer ซึ่ง Influencer ที่ไม่ได้จดทะเบียนเป็นนิติบุคคล จะต้องยื่นภาษีเงินได้บุคคลธรรมดา โดยมีข้อมูลที่ควรศึกษาวางแผนการเสียภาษีบุคคลธรรมดา และการคำนวณภาษีเงินได้บุคคลธรรมดามี 2 แบบด้วยกัน คือ

1.วิธีคำนวณภาษีจากเงินได้สุทธิ สูตรคือ

(รายได้ – ค่าใช้จ่าย – ค่าลดหย่อน) x อัตราภาษี = ภาษีที่ต้องจ่าย

นำมาเปรียบเทียบอัตราภาษีเงินได้บุคคลธรรมดา ตามอัตราภาษีก้าวหน้าหรือแบบขั้นบันได ดังนี้

เงินได้สุทธิ 0 – 150,000 บาท (ได้รับการยกเว้นภาษี)

เงินได้สุทธิ 150,000 – 300,000 บาท (อัตราภาษี 5%)

เงินได้สุทธิ 300,001 – 500,000 บาท (อัตราภาษี 10%)

เงินได้สุทธิ 500,001 – 750,000 บาท (อัตราภาษี 15%)

เงินได้สุทธิ 750,001 – 1 ล้านบาท (อัตราภาษี 20%)

2.การคำนวณภาษีจากเงินได้พึงประเมิน สูตรคือ

*รายได้ (ยกเว้นเงินเดือน) x 0.5% = ภาษีที่ต้องเสีย

ทั้งนี้ กรณีคำนวณภาษีตามวิธีที่ 2 แล้วมีภาษีชำระไม่เกิน 5,000 บาท จะได้รับยกเว้นภาษีจากการคำนวณตามวิธีที่ 2 แต่ยังต้องเสียภาษีตามวิธีที่ 1

* เงินได้ประเภทที่ 2 – 8 ตั้งแต่ 120,000 บาทขึ้นไป

Influencer มีรายได้หลายทางจะคำนวณ ภาษี Influencer อย่างไร

จากข้อมูลด้านบนจะเห็นได้ว่าการคำนวณภาษีเงินได้บุคคลธรรมดา ไม่ได้มีความยุ่งยากและซับซ้อนมากนัก แล้วถ้าหากในกรณีที่ Influencer มีรายได้มาจากหลายช่องทาง จะคำนวณภาษี Influencer อย่างไร ลองมาดูแบบคำนวณตามตัวอย่างตารางที่กรมสรรพากรจัดทำขึ้นด้านล่างนี้

ตัวอย่างตารางการคำนวณภาษีเงินได้บุคคลธรรมดาของ Influencer จากแหล่งรายได้หลายช่องทาง

เปรียบเทียบจำนวนภาษีตามวิธี ข้อ 1 และ 2 แล้วเสียภาษีตามวิธีที่คำนวณได้มากกว่า

หมายเหตุ :

*เงินได้ประเภทที่ 1 และ 2 หักค่าใช้จ่ายในอัตราเหมาได้ 50% แต่รวมกันไม่เกิน 100,000 บาท

**ถ้าเป็นการโชว์ตัวที่เป็นเงินได้ประเภทที่ 8 ต้องเข้าลักษณะที่เป็น “การแสดงของนักแสดงละคร ภาพยนตร์ วิทยุหรือโทรทัศน์ นักร้อง นักดนตรี นักกีฬาอาชีพ หรือนักแสดงเพื่อความบันเทิงใดๆ” จึงจะหักค่าใช้จ่ายในอัตราเหมาได้ ดังนี้

(ก) เงินได้ส่วนที่ไม่เกิน 300,000 บาท 60%

(ข) เงินได้ส่วนที่เกิน 300,000 บาท 40%

โดยการหักค่าใช้จ่ายตาม (ก) และ (ข) รวมกันต้องไม่เกิน 600,000 บาท

ดังนั้น นัก Influencer ต้องแยกรายได้และที่มาของรายได้ให้ดี ถ้าข้อมูลครบก็จะจบเรื่องภาษีได้ง่าย หรืออย่างมากหากนัก Influencer คิดจะขยับขยายงานให้มีขนาดใหญ่ขึ้น เพื่อรองรับทีมงานและงานที่เพิ่มมากขึ้น อาจให้สำนักงานบัญชีเข้ามาช่วยแนะนำบริการจดทะเบียนบริษัทเป็นนิติบุคคลให้เป็นเรื่องราว ซึ่งนัก Influencer จะทำงานได้ง่ายขึ้นไม่ต้องห่วงเรื่องภาษีที่บานปลาย