ภาษี e-Service คืออะไร?…สิ่งหนึ่งที่เห็นชัดเจนตลอดหลายปีที่ผ่านมา คือมีผู้ใช้บริการออนไลน์เพิ่มขึ้นอย่างต่อเนื่อง ทั้ง Google, Facebook, Line, YouTube, Tiktok, Netflix และอีกหลายบริการผ่านโซเชียลมีเดีย ซึ่งหลักๆ จะเป็นธุรกิจของผู้ประกอบการชาวต่างชาติที่ให้บริการข้ามมาในประเทศไทยได้ โดยไม่ต้องเสียภาษี ทำให้ธุรกิจดังกล่าวมีอัตราการเจริญเติบโตสูงมาก

แต่ในทางตรงกันข้าม กฎหมายไทยได้มีการเก็บภาษีมูลค่าเพิ่ม (VAT) สำหรับผู้ประกอบการไทยที่ให้บริการ e-Service มานานแล้ว จึงอาจเป็นการเหลื่อมล้ำ เกิดการได้เปรียบเสียเปรียบกันในทางธุรกิจ ที่นอกจากนักธุรกิจไทยจะต้องเสียภาษีมูลค่าเพิ่มแล้ว ยังต้องแข่งขันกับแพลตฟอร์มต่างประเทศที่ไม่ต้องเสียภาษีมูลค่าเพิ่มแบบหลีกเลี่ยงไม่ได้อีกด้วย

ดังนั้น เพื่อให้เกิดความยุติธรรม ทางคณะรัฐมนตรีจึงมีมติเห็นชอบให้เก็บภาษีมูลค่าเพิ่ม (VAT) แพลตฟอร์มต่างชาติด้วย หรือภาษี e-Service ซึ่งมีผลบังคับใช้เมื่อวันที่ 1 กันยายน พ.ศ.2564 นั่นก็แสดงว่า

นักธุรกิจต่างชาติที่ทำธุรกิจให้บริการข้ามประเทศผ่านช่องทางออนไลน์ จะต้องเสียภาษีมูลค่าเพิ่ม (VAT) ให้กับสรรพากรประเทศไทยด้วย

ภาษี e-Service คืออะไร

ภาษี e-Service หรือ กฎหมาย e-Service คือ ภาษีที่สรรพากรจัดเก็บภาษีมูลค่าเพิ่ม (VAT) จากผู้ให้บริการจากต่างประเทศและแพลตฟอร์มต่างประเทศ ที่ให้บริการผ่านช่องทางออนไลน์แก่ผู้ใช้บริการในประเทศไทย

โดยก่อนหน้านี้หลักการจัดเก็บภาษีสำหรับธุรกิจต่างประเทศ ที่ประกอบธุรกิจบริการผ่านระบบออนไลน์ให้กับผู้ใช้บริการในประเทศไทย ทั้งที่อยู่ในรูปแบบของค่าโฆษณาใน Facebook, ค่าบริการดูหนัง Netflix, ซื้อเกมในระบบไอโอเอส แอนดรอยด์, เป็นต้น ซึ่งค่าบริการต่างๆ เหล่านี้ที่คนไทยได้จ่ายไปทางผู้ประกอบการต่างประเทศจะต้องเสียภาษีเงินได้ให้กับประเทศที่ตนเองจดทะเบียนบริษัทอยู่แล้ว

ซึ่งตามกฎหมายการที่ผู้ประกอบการต่างประเทศจะต้องเสียภาษีเงินได้ ในส่วนของรายได้ที่ได้รับจากประเทศไทยให้กับกรมสรรพากรไทยนั้น ธุรกิจของผู้ประกอบการต่างประเทศจะต้องมีเงินได้อยู่ในประเภทที่ 40(2)-(6) แต่ส่วนใหญ่ธุรกิจของผู้ประกอบการต่างประเทศ จะเป็นธุรกิจบริการผ่านออนไลน์ ซึ่งอยู่ในประเภท 40(8) นั่นแปลว่ากฎหมายไทยยังไม่สามารถเก็บภาษีในส่วนนี้ได้

ก่อนที่กฎหมาย e-Service จะเริ่มมีการบังคับใช้ ประเทศไทยเก็บภาษีในรูปแบบภาษีมูลค่าเพิ่ม (VAT) ได้จากกรณีที่ให้คนไทยที่รับบริการจากต่างประเทศ ต้องเป็นผู้จ่ายเงินค่าภาษีมูลค่าเพิ่ม (VAT) แทนผู้ให้บริการต่างประเทศ รวมถึงต้องนำส่งภาษีมูลค่าเพิ่ม 7% นี้ แก่กรมสรรพากร แล้วสามารถนำภาษีมูลค่าเพิ่มที่จ่ายไป มาหักออกจากภาษีขายได้ (กรณีผู้รับบริการจดทะเบียนภาษีมูลค่าเพิ่มเช่นกัน)

กระทั่งมีกฎหมายใหม่ e-Service ซึ่งเป็นการเก็บภาษีมูลค่าเพิ่มกับผู้ให้บริการอิเล็กทรอนิกส์จากต่างประเทศ ที่ให้บริการกับคนไทย เช่น Facebook NETFLIX สตรีมเกมต่างๆ ผู้ประกอบการต่างประเทศมีหน้าที่เสียภาษีมูลค่าเพิ่ม (VAT) ให้แก่สรรพากรประเทศไทยโดยตรง

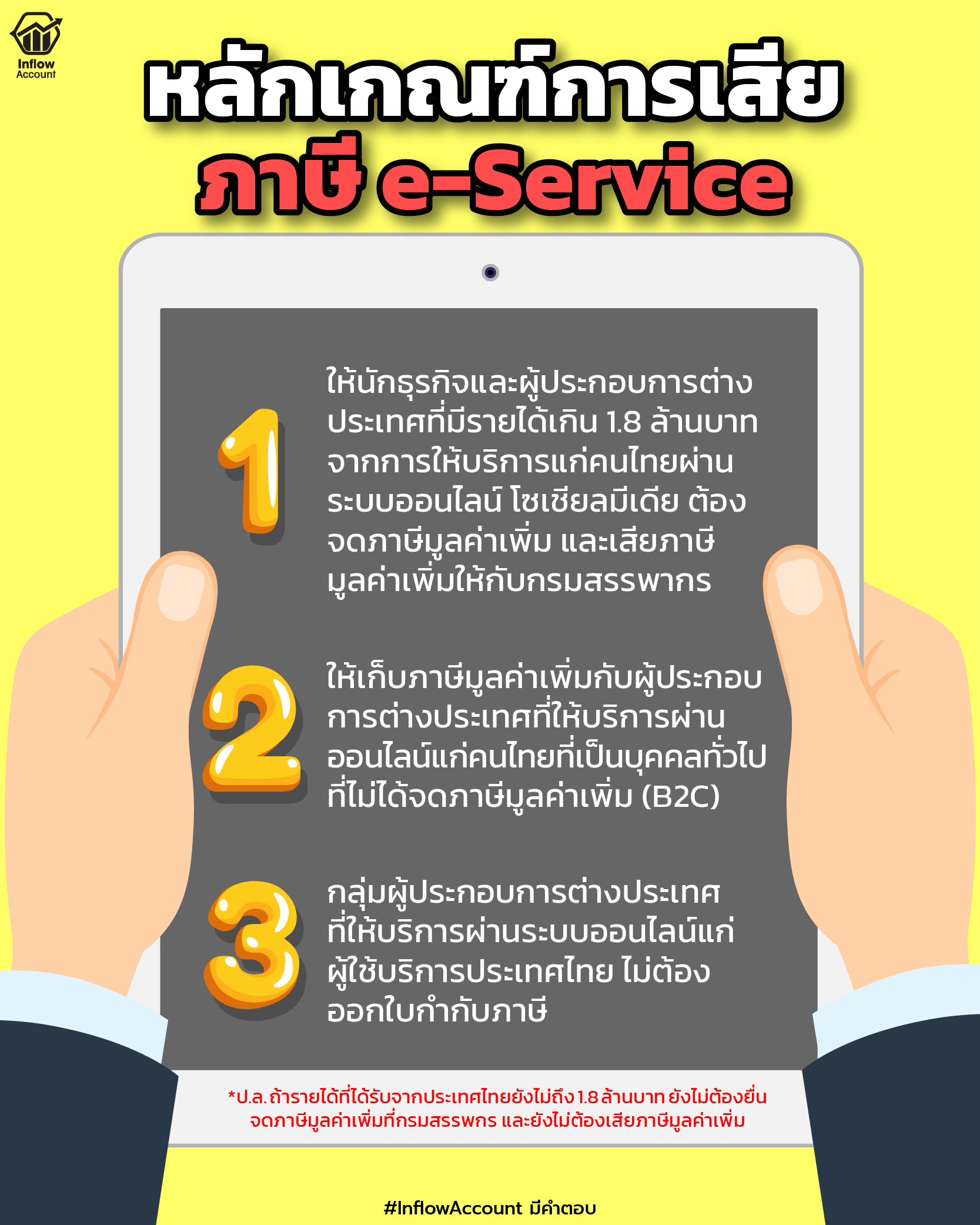

ข้อกำหนดของภาษี e-Service

สำหรับภาษี e-Service กฎหมายได้กำหนดไว้ว่า…

- ให้นักธุรกิจและผู้ประกอบการต่างประเทศที่มีรายได้เกิน 1.8 ล้านบาท จากการให้บริการแก่คนไทยผ่านระบบออนไลน์ โซเชียลมีเดีย ต้องจดภาษีมูลค่าเพิ่ม และเสียภาษีมูลค่าเพิ่มให้กับกรมสรรพากร แต่ถ้ารายได้ที่ได้รับจากประเทศไทยยังไม่ถึง 1.8 ล้านบาท ก็ยังไม่ต้องยื่นจดภาษีมูลค่าเพิ่มที่กรมสรรพกร และยังไม่ต้องเสียภาษีมูลค่าเพิ่ม

- ให้เก็บภาษีมูลค่าเพิ่มกับผู้ประกอบการต่างประเทศที่ให้บริการผ่านออนไลน์แก่คนไทยที่เป็นบุคคลทั่วไปที่ไม่ได้จดภาษีมูลค่าเพิ่ม (B2C)

- กลุ่มผู้ประกอบการต่างประเทศ ที่ให้บริการผ่านระบบออนไลน์แก่ผู้ใช้บริการประเทศไทย ไม่ต้องออกใบกำกับภาษี

(หากยังมีข้อสงสัยเพิ่มเติม สามารถอ่าน Q&A จากสรรพากรสำหรับคำถามที่พบบ่อยๆเพิ่มเติม ได้ที่นี่ค่ะ)

ธุรกิจแบบไหนที่ต้องเสียภาษีมูลค่าเพิ่ม (VAT)

ธุรกิจของผู้ประกอบการต่างประเทศที่ให้บริการผ่านระบบออนไลน์แก่ผู้ใช้บริการประเทศไทย ที่ได้รับความนิยมมีดังนี้

- ผู้ประกอบการที่ให้บริการ e-Service จากต่างประเทศ เช่น การให้บริการดาวน์โหลดภาพยนตร์ เพลง เกม สติกเกอร์ นายหน้า สื่อโฆษณา

- แพลตฟอร์มต่างประเทศที่ให้บริการในประเทศไทย เช่น Apple, Google, Facebook, Netflix, Line, YouTube, Tiktok, IFLIX, Spotify, VIU, อีเบย์, อาลีบาบา, อเมซอน

- บริการด้านการเงิน เช่น PAYPAL

- บริการด้านท่องเที่ยว เช่น Booking, AirBNB, AGODA

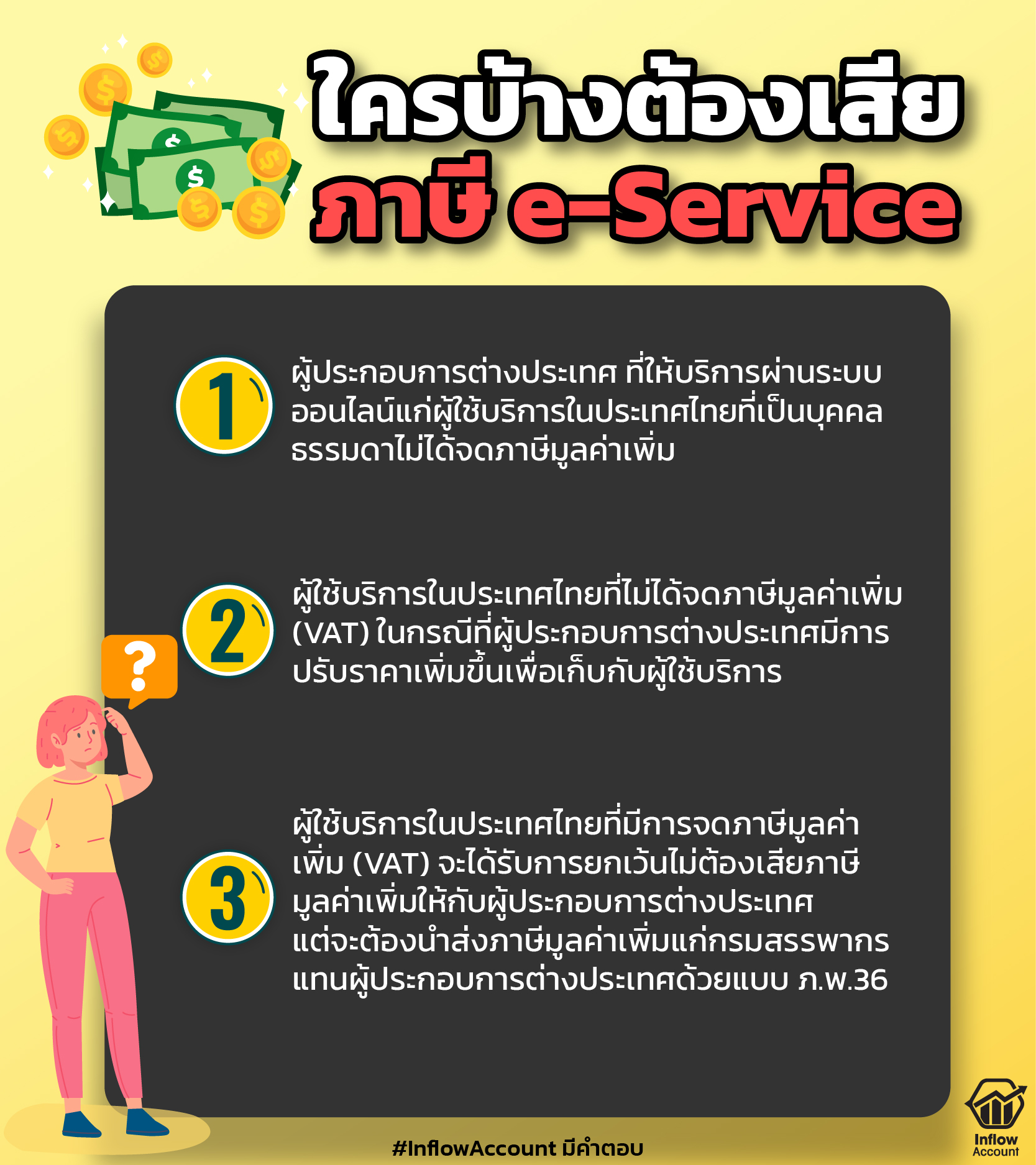

ผลกระทบจาก ภาษี e-Service ใครที่ต้องจ่าย

สำหรับผู้ที่ต้องเสียภาษี e-Service แบ่งได้เป็น 3 รูปแบบ คือ

- ผู้ประกอบการต่างประเทศ ที่ให้บริการผ่านระบบออนไลน์ แก่ผู้ใช้บริการในประเทศไทยที่เป็นบุคคลธรรมดาไม่ได้จดภาษีมูลค่าเพิ่ม ผู้ประกอบการดังกล่าวจะเป็นผู้เสียภาษีมูลค่าเพิ่ม 7% จากรายได้ที่ได้รับจากประเทศไทยแก่สรรพากรเอง โดยนำส่งภาษีมูลค่าเพิ่มเป็นรายเดือนให้แก่กรมสรรพากรภายใต้ระบบ Pay-Only โดยไม่ต้องออกใบกำกับภาษี ก็เท่ากับว่าไม่สามารถนำภาษีซื้อมาหักลบภาษีขายได้ ต้องเสียภาษีขายอย่างเดียว

ดังนั้น ถ้าผู้ประกอบการไม่ปรับราคาขึ้น ยังคงราคาเดิม ภาระในการจ่ายภาษี e-Service ก็จะตกเป็นของผู้ประกอบการเอง ซึ่งก็ขึ้นอยู่กับการตัดสินใจของผู้ประกอบการต่างประเทศแต่ละราย

ตลอดจนผลกระทบที่มีต่อผู้ให้บริการต่างประเทศในอนาคตก็คือ ผู้ประกอบการต่างประเทศหลายๆ รายอาจเกิดการชั่งใจ ลังเลในการเข้ามาลงทุนในประเทศไทยได้ หากอัตราภาษีที่จัดเก็บไม่สมดุลกับรายได้ที่ผู้ประกอบการได้รับจากประเทศไทย

- ผู้ใช้บริการในประเทศไทยที่ไม่ได้จดภาษีมูลค่าเพิ่ม (VAT) ในกรณีที่ผู้ประกอบการต่างประเทศไม่ได้คงราคาค่าบริการเดิมไว้ ผลกระทบที่ตามมาสำหรับการจัดเก็บภาษี e-Service ก็คือ

“ทำให้ผู้ประกอบการเหล่านี้ขึ้นราคาค่าบริการ ค่าดาวน์โหลด ค่าแพ็กเกจต่างๆ เพิ่มอีก 7%” เช่น Facebook ที่ได้ปรับราคาค่าโฆษณาบน Facebook ขึ้นอีก 7% เพื่อเพิ่มรายได้นำไปจ่ายภาษีมูลค่าเพิ่ม ภาระจึงตกอยู่ที่คนไทยผู้ใช้บริการที่จะต้องเป็นผู้เสียเงินค่าบริการเพิ่ม

“ซึ่งก็เท่ากับว่าคนไทยเป็นผู้จ่ายภาษีมูลค่าเพิ่มในส่วนนี้นั่นเอง”

- ผู้ใช้บริการในประเทศไทยที่มีการจดภาษีมูลค่าเพิ่ม (VAT) จะได้รับการยกเว้นไม่ต้องเสียภาษีมูลค่าเพิ่มให้กับผู้ประกอบการต่างประเทศ กล่าวคือเมื่อมีการซื้อบริการจะได้ราคาที่ไม่บวกภาษีมูลค่าเพิ่ม 7% แต่ถึงอย่างไรผู้ใช้บริการคนไทยที่จดภาษีมูลค่าเพิ่ม ก็จะต้องนำส่งภาษีมูลค่าเพิ่มแก่กรมสรรพากรแทนผู้ประกอบการต่างประเทศด้วยแบบ ภ.พ.36 อยู่ดี แต่สามารถนำภาษีซื้อที่จ่ายไปนำมาหักภาษีขายในเดือนถัดไปได้

สรุป

มาถึงตรงนี้แล้ว แม้ว่าอาจจะมีบริการอิเล็กทรอนิกส์หลายอย่างที่ปรับราคาค่าบริการขึ้น ซึ่งไม่ว่าผู้ประกอบการต่างประเทศจะเพิ่มค่าบริการหรือคงราคาเดิมไว้ แต่สิ่งที่สำคัญที่สุดคือการตั้งรับกับค่าใช้จ่ายที่อาจจะเพิ่มขึ้นในบางบริการ ทั้งผู้ใช้บริการทั่วไปที่ไม่ได้จดภาษีมูลค่าเพิ่ม และผู้ประกอบการคนไทยที่จดภาษีมูลค่าเพิ่ม แม้ว่าจะต้องนำส่งภาษี e-Service อยู่แล้ว แต่ก็ไม่ควรมองข้าม ควรปรับแผนกลยุทธ์ให้พร้อมรับมืออยู่เสมอดีที่สุดค่ะ