วันนี้เรามีตัวอย่างการ เลี่ยงภาษี ด้วยวิธีการ “หักภาษี ณ ที่จ่ายไม่ตรงตามความเป็นจริง” ที่สำคัญมีผู้เกี่ยวข้องในฐานะผู้สมรู้ร่วมคิดร่วมกันเลี่ยงภาษี ทั้งบริษัทผู้ว่าจ้างและผู้รับจ้าง

ไม่ใช่ว่าผู้รับจ้างจะโดนฝ่ายเดียว บริษัทว่าจ้างในฐานะผู้สมรู้ร่วมคิดก็โดนหนักเหมือนกัน

ซึ่งใครจะมีความผิดมากน้อยกว่ากันในทางกฎหมาย และจะถูกปรับภาษีอย่างไรบ้าง ไปติดตามกันค่ะ

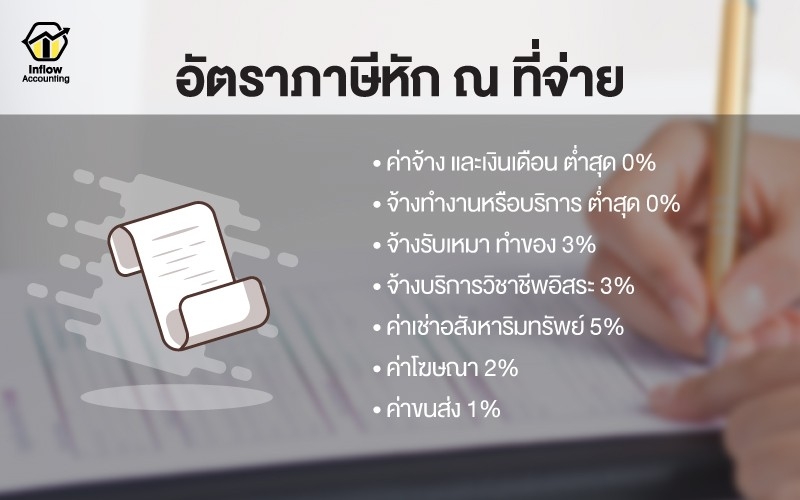

ภาษีหัก ณ ที่จ่ายแต่ละประเภทต่างกันอย่างไร

ก่อนอื่นต้องทำความเข้าใจเรื่องการหักภาษี ณ ที่จ่ายก่อน ซึ่งบริษัทผู้ว่าจ้างจะต้องหักเงินไว้ส่วนหนึ่งทันทีก่อนที่จะจ่ายเงินให้กับผู้รับจ้าง ซึ่งต้องหักให้ตรงตามประเภทของการว่าจ้างดังนี้

- ค่าจ้างและเงินเดือน ถ้าเงินได้สุทธิไม่เกิน 150,000 บาท ก็จะได้รับยกเว้นหักภาษี ณ ที่จ่าย หรือต่ำสุด 0% อ่านเพิ่มเติมเกี่ยวกับการคำนวณภาษีได้จากบทความ “รายได้เท่าไหร่ต้องยื่นภาษี & ถ้าไม่ยื่นจะเกิดอะไรขึ้น”

- จ้างทำงานหรือบริการ เช่น นายหน้าขายของ ได้ส่วนแบ่งค่าคอม จะใช้วิธีคำนวณเหมือนการคำนวณภาษีเงินได้บุคคลธรรมดา และหักภาษี ณ ที่จ่ายต่ำสุด 0%

- จ้างบริการวิชาชีพอิสระ บริษัทผู้ว่าจ้างจะต้องทำการหักภาษี ณ ที่จ่าย 3% ซึ่งภาษีในกลุ่มนี้จะประกอบไปด้วย 6 วิชาชีพเท่านั้น คือ 1) โรคศิลปะ เช่น กลุ่มเวชกรรม เภสัชกรรม ทันตกรรม 2) ประณีตศิลป์ 3) สถาปนิก 4) วิศวกร 5) นักบัญชี 6) ทนายความ

- จ้างรับเหมาหรือบริการ จะต้องหักภาษี ณ ที่จ่าย 3% เช่น การจ้างผลิตสินค้า จ้างทำนามบัตร จ้างรีวิวสินค้า ทำกราฟิก รวมถึงค่าอินเตอร์เน็ต โทรศัพท์

- ค่าเช่าอสังหาริมทรัพย์ ถ้าเราเป็นคนถือกุญแจ จะนับเป็นค่าเช่าอสังหาริมทรัพย์ ซึ่งบริษัทผู้ให้เช่าจะต้องมีการหักภาษี ณ ที่จ่าย 5%

นอกจากนี้ในส่วนของค่าจ้างนักแสดง ดารา นักร้อง อาชีพเพื่อการบันเทิง รวมถึงรางวัลจากการแข่งขันหรือชิงโชค ค่าเช่ารถยนต์ก็จัดอยู่ในประเภทนี้ คือต้องหักภาษี ณ ที่จ่าย 5% เช่นกัน - ค่าโฆษณา หากต้องการทำโฆษณาเพื่อโปรโมตแบรนด์ บริษัทของตนเอง โดยจ้างผ่านบริษัทรับทำโฆษณา เอเจนซี่ จะต้องหักภาษี ณ ที่จ่าย 2%

- ค่าขนส่ง สำหรับบริษัทที่จดทะเบียนบริษัท เป็นนิติบุคคลและให้บริการด้านการขนส่ง จะต้องไปขึ้นทะเบียนเป็นผู้ให้บริการขนส่งด้วย ซึ่งจะต้องมีการหักภาษี ณ ที่จ่าย 1%

ผู้รับจ้าง เลี่ยงภาษี จะโดนอะไรบ้าง

ยกตัวอย่างสมมุติอาชีพนักแสดงที่ตามกฎหมายแล้ว ภาษีหัก ณ ที่จ่าย สำหรับดารานักแสดง จะต้องเสียภาษีแบบนักแสดงสาธารณะ (40(8)) คือ 5% ซึ่งจะสามารถหักค่าใช้จ่ายได้ 2 ขั้นคือ 300,000 บาทแรก ถูกหักค่าใช้จ่ายแบบเหมาได้ 60% และค่าตัวส่วนที่เกิน 300,000 บาท จะหักค่าใช้จ่ายแบบเหมาได้ 40%

ทั้งนี้ จะสามารถหักค่าใช้จ่ายได้สูงสุดไม่เกิน 600,000 บาท แต่ถ้าหากมีค่าใช้จ่ายตามจริงมากกว่านั้น อาจเลือกแบบจ่ายตามจริงก็ได้แต่ต้องเก็บหลักฐานค่าใช้จ่ายไว้ให้ครบถ้วนด้วย และหักลดหย่อนส่วนตัวได้อีก 30,000 บาท

แต่ถ้าหากมีการใช้วิธีนำบัตรประชนชนคนอื่นมารับเงินค่าจ้างจากบริษัทว่าจ้างแทน เพื่อให้หักภาษี ณ ที่จ่ายเป็นแบบค่าจ้างทั่วไป (40(2)) คือ 3% ซึ่งถือเป็นการแจ้งภาษีที่เป็นเท็จ

หรือถ้าหากบริษัทมีการว่าจ้างรีวิวสินค้า ซึ่งจัดว่าเป็นการจ้างในประเภทจ้างรับเหมาหรือบริการ ต้องหักภาษี ณ ที่จ่ายไว้ 3% แต่บริษัทผู้ว่าจ้างได้มีการหักภาษี ณ ที่จ่ายแค่ 2% ให้อยู่ในประเภทค่าโฆษณา แบบนี้ก็ถือเป็นการแจ้งภาษีที่เป็นเท็จ หากทางกรมสรรพากรตรวจสอบพบ จะมีบทลงโทษทั้งทางแพ่งและอาญา

และความที่อาจจะเข้าใจผิดด้วยว่า การถูกหักภาษี ณ ที่จ่าย เป็นการเสียภาษีที่ถูกต้องและครบถ้วนแล้ว ไม่ต้องยื่นแบบแสดงรายการและคำนวณภาษีในส่วนรายได้ที่หักภาษี ณ ที่จ่ายไป จึงใช้ตัวแทนในการรับเงินค่าจ้าง หรือตกลงกับทางบริษัทขอให้หักภาษี ณ ที่จ่ายถูกลง เพื่อให้ได้เงินคงเหลือสูงขึ้น เมื่อสรรพากรตรวจสอบพบ จึงทำให้ถูกประเมินและต้องเสียภาษีย้อนหลัง พร้อมเบี้ยปรับเงินเพิ่มเป็นจำนวนมาก

บริษัทผู้ว่าจ้างสมรู้ร่วมคิด โดนอะไรบ้าง

หันมาดูทางด้านบริษัทผู้ว่าจ้างกันบ้าง หากกรมสรรพากรตรวจพบ นอกจากผู้รับจ้างจะมีความผิดแล้ว ในส่วนของบริษัทผู้ว่าจ้างเองก็ถือว่ามีความผิดไม่น้อยไปกว่ากัน ในข้อหาสมรู้ร่วมคิด

ทั้งนี้ ในกรณีที่ตรวจสอบพบว่า บริษัทหรือนิติบุคคล จ่ายเงินและหักภาษี ณ ที่จ่าย ให้แก่ผู้รับจ้างไม่ตรงกับอัตราภาษีที่ต้องหัก ณ ที่จ่าย ที่ถูกต้อง จะต้องร่วมรับผิดชอบในค่าภาษีหัก ณ ที่จ่ายในอัตราที่ถูกต้อง หรือรายการจ่ายที่แท้จริงด้วย

รวมถึงถ้าหากบริษัทมีการใช้หลักฐานเท็จ รายจ่ายเท็จยื่นต่อสรรพากร เจ้าหน้าที่สรรพากรจะถือว่า ค่าใช้จ่ายดังกล่าวเป็นรายจ่ายต้องห้าม บริษัทต้องนำรายจ่ายต้องห้ามดังกล่าว บวกกลับเป็นเงินรายได้ และชำระค่าภาษีเพิ่มเติมให้ถูกต้อง ส่วนเงินภาษีที่หักไปแล้ว บริษัทผู้จ่ายเงินไม่สามารถขอคืนได้ และต้องเสียเบี้ยปรับพร้อมเงินเพิ่มอีกร้อยละ 1.5 ต่อเดือน หรือเศษของเดือนของเงินภาษีที่ต้องเสีย หรือนำส่งโดยไม่รวมเบี้ยปรับ

ที่สำคัญหากสรรพากรตรวจพบว่าบริษัทมีรายการใช้จ่ายต้องห้ามจำนวนมาก และทำมายาวนาน แสดงให้เห็นว่ามีการหลีกเลี่ยงหรือพยายามหลีกเลี่ยงการเสียภาษีโดยเจตนา บริษัทอาจต้องรับผิดทางอาญา มีโทษจำคุกตั้งแต่ 3 เดือนถึง 7 ปี และปรับตั้งแต่ 2,000 บาท ถึง 2 แสนบาท และอาจเสียสิทธิ์ในการนำภาษีหัก ณ ที่จ่าย ที่บริษัทได้หักไว้ และนำส่งไม่ถูกต้องเกี่ยวกับการจ่ายค่าใช้จ่ายต้องห้าม ไปใช้ประโยชน์ทางภาษีได้

ดังนั้น ข้อหาหลีกเลี่ยงภาษีจะว่าใครโดนหนักกว่ากันนั้นคงไม่ได้ เพราะทั้งบริษัทว่าจ้างและผู้รับจ้าง ต่างก็โดนปรับภาษีทั้งคู่ และเสียเงินเพิ่มอีก 1.5% มีโทษจำคุก 3 เดือนแต่ไม่เกิน 7 ปี ซึ่งนอกเหนือจากนี้บริษัทผู้ว่าจ้างยังต้องร่วมรับผิดชอบค่าภาษีหัก ณ ที่จ่ายของผู้รับจ้างอีกด้วย