มีคนสนใจส่งคำถามเข้ามาจำนวนมากเกี่ยวกับการ จดทะเบียนภาษีมูลค่าเพิ่ม (VAT) ทั้งทางเพจ InflowAccount และทางเว็บไซต์ ว่าควร จดทะเบียนภาษีมูลค่าเพิ่ม ตอนไหน เพราะตอนนี้ตนเองก็เริ่มมีรายได้เข้ามาเป็นหลักล้านแล้ว

รู้ได้ยังไง…จดทะเบียนภาษีมูลค่าเพิ่มตอนไหน ?

คำตอบง่ายๆ ก็คือ “จดตอนมีรายได้ถึงเกณฑ์กำหนด”

เกณฑ์การจดทะเบียนภาษีมูลค่าเพิ่ม

ภาษีมูลค่าเพิ่ม (VAT) คือภาษีที่เก็บจากมูลค่าการซื้อขายและการให้บริการภายในประเทศ รวมถึงสินค้านำเข้า โดยมีกรมสรรพากรเป็นผู้รับผิดชอบในเรื่องการเก็บภาษีมูลค่าเพิ่มนี้ ซึ่งปัจจุบันภาษีมูลค่าเพิ่มอยู่ที่ 7%

โดยกฎหมายมีการบังคับให้ผู้มีรายได้จากการประกอบธุรกิจเกินกว่า 1.8 ล้านบาทต่อปี ต้องจดทะเบียนภาษีมูลค่าเพิ่ม โดยให้ยื่นจดไม่เกิน 30 วัน นับจากวันที่มีรายได้เกิน 1.8 ล้านบาท และนำส่งให้กรมสรรพากรทุกๆ เดือน นับตั้งแต่วันที่ยื่น จดทะเบียนภาษีมูลค่าเพิ่ม เป็นต้นไป แต่ถ้าหากมีรายได้ตลอดทั้งปีเท่ากับ 1.8 ล้านบาทพอดี ยังถือว่าไม่เข้าเกณฑ์ก็ยังไม่ต้องจดทะเบียนภาษีมูลค่าเพิ่ม นะคะ

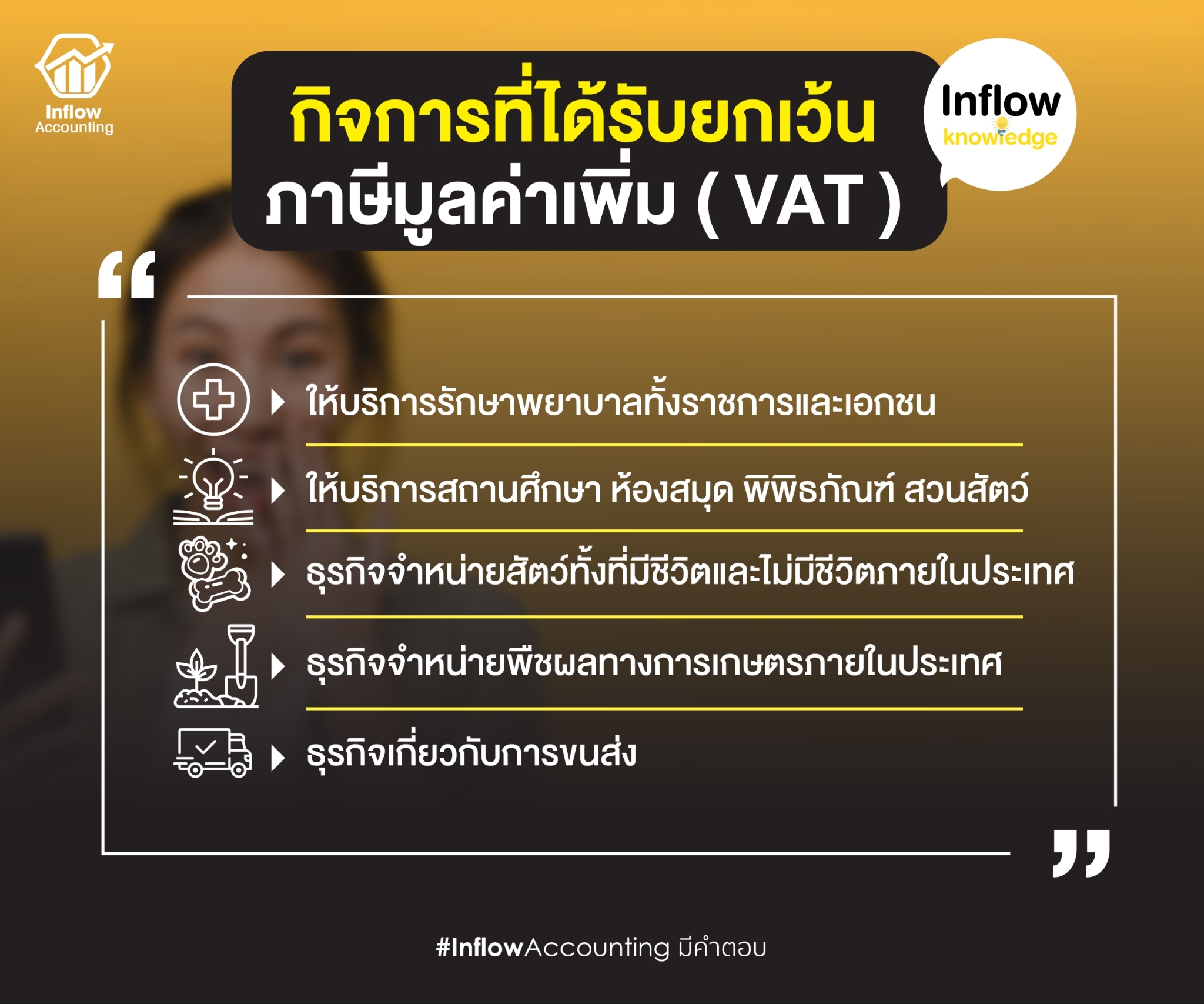

ในบางรายที่ทำทั้งงานประจำและมีรายได้จากการทำธุรกิจของตนเองด้วย จะนำแค่รายได้จากการประกอบธุรกิจนอกเหนือจากเงินเดือนมาคิดเท่านั้น และยังมีรายได้บางประเภทที่ได้รับการยกเว้นไม่นำมานับรวมเป็นรายได้ที่ต้องเสียภาษีมูลค่าเพิ่ม อย่างเช่น

- การให้บริการรักษาพยาบาลของสถานพยาบาลทั้งราชการและเอกชน

- การให้บริการสถานศึกษา ห้องสมุด พิพิธภัณฑ์ สวนสัตว์

- ธุรกิจจำหน่ายสัตว์ทั้งที่มีชีวิตและไม่มีชีวิตภายในประเทศ

- ธุรกิจจำหน่ายพืชผลทางการเกษตรภายในประเทศ

- ธุรกิจเกี่ยวกับการขนส่ง

(กิจการที่ได้รับยกเว้นภาษีมูลค่าเพิ่มทั้งหมด ตามประมวลรัษฎากรมาตรา 81)

ตัวอย่างการคำนวณรายได้…เข้าเกณฑ์ต้องจดภาษีมูลค่าเพิ่มหรือไม่

วิธีการคำนวณว่าตนเองมีรายได้เกิน 1.8 ล้านหรือไม่ คือ สมมุติให้ผู้มีรายได้มีทั้งเงินเดือนที่เป็นรายได้ประจำ 500,000 บาทต่อปี และรายได้จากการขายเสื้อผ้าออนไลน์ 1,000,000 บาทรวมทั้งปี และขายผักออแกนิกส์ 450,000 บาทรวมทั้งปี รายละเอียดดังนี้

| เงินเดือนทั้งปี | 500,000 บาท |

| รายได้จากการขายเสื้อผ้าออนไลน์ | 1,000,000 บาท |

| รายได้จากการขายผักออร์แกนิค | 450,000 บาท |

รวมเป็นรายได้ทั้งปี 1,950,000 บาท

วิธีการคำนวณรายได้ตามเกณฑ์ VAT ต้องนำเงินเดือนและรายได้จากการขายผักออแกนิกส์มาหักลบออกก่อน เนื่องจากเป็นรายได้ยกเว้น ดังนั้น จะเหลือรายได้ตลอดทั้งปีเพียง 1,000,000 บาท เพราะฉะนั้นจากกรณีตัวอย่างนี้ ยังไม่จำเป็นต้องจดทะเบียนภาษีมูลค่าเพิ่มนั่นเองค่ะ

ใครบ้างที่ต้อง…จดทะเบียนภาษีมูลค่าเพิ่ม

ขึ้นชื่อว่าเป็นผู้มีรายได้ เมื่อมีรายได้ถึงเกณฑ์ที่กฎหมายกำหนด จำเป็นต้องจดทะเบียนภาษีมูลค่าเพิ่ม โดยไม่มียกเว้นว่าผู้มีรายได้นั้นจะอยู่ในรูปแบบ “บุคคลธรรมดา” หรือ “นิติบุคคล”

นอกจากนี้ สำหรับสินค้าและบริการที่ผู้ประกอบการไม่ได้อยู่ในประเทศไทย แต่ขายผ่านตัวแทนที่นำเข้ามาขายในประเทศไทย ตัวแทนนั้นๆ ต้องเป็นผู้รับผิดชอบจดทะเบียนภาษีมูลค่าเพิ่มด้วย

จดทะเบียนภาษีมูลค่าเพิ่มยังไง

สำหรับใครที่เข้าเกณฑ์ต้องจดทะเบียนภาษีมูลค่าเพิ่ม สามารถขอจดทะเบียนภาษีมูลค่าเพิ่มได้ที่ กองบริหารภาษีธุรกิจขนาดใหญ่ หรือสำนักงานสรรพากรสาขาต่างๆ ตามพื้นที่สาขาที่สถานประกอบการตั้งอยู่ หรือ จดทะเบียนภาษีมูลค่าเพิ่ม ผ่านเว็บไซต์กรมสรรพากร โดยเตรียมเอกสารสำหรับขอจดทะเบียนภาษีมูลค่าเพิ่ม ดังนี้

- แบบคำขอจดทะเบียน ภ.พ.01 จำนวน 3 ฉบับ

- ภ.พ.01.1 จำนวน 3 ฉบับ

- สำเนาบัตรประจำตัวประชาชน และสำเนาทะเบียนบ้านกรรมการผู้มีอำนาจ หรือผู้ประกอบการ 1 ฉบับ

- สำเนาทะเบียนบ้านที่ใช้ตั้งเป็นสถานประกอบการ 1 ฉบับ

- รูปภาพสำนักงานทั้งภายในและภายนอก อย่างน้อย 4 ภาพ จำนวน 2 ชุด

- แผนที่สำนักงาน 2 ชุด

- สำเนาหนังสือรับรองการจดทะเบียนนิติบุคคลพร้อมวัตถุประสงค์ / สำเนาใบทะเบียนพาณิชย์ / ภาพถ่ายหนังสือการจัดตั้งคณะบุคคลที่ไม่ใช่นิติบุคคล 1 ฉบับ

- หนังสือมอบอำนาจ (ถ้ามี) กรณีให้บุคคลอื่นยื่นจดทะเบียนแทนผิมีอำนาจของกิจการ 1 ฉบับ

- สำเนาบัตรประชาชนและสำเนาทะเบียนบ้านของเจ้าของสถานที่ 1 ฉบับ (กรณีผู้มีอำนาจกิจการไม่ใช่เจ้าของสถานที่)

- หนังสือยินยอมให้ใช้สถานที่ 1 ฉบับ (กรณีผู้มีอำนาจกิจการไม่ใช่เจ้าของสถานที่)

- สัญญาเช่า 1 ฉบับ (กรณีเช่าสถานที่ตั้งสำนักงาน)

จดทะเบียนภาษีมูลค่าเพิ่ม ต้องทำอะไรบ้าง

หลังจากจดทะเบียนภาษีมูลค่าเพิ่มแล้ว สิ่งที่ผู้ประกอบการต้องทำคือ ออกใบกำกับภาษีทุกครั้งเมื่อมีการขายสินค้าหรือให้บริการ รวมถึงต้องมีการทำรายงานรายการภาษีซื้อ ภาษีขาย สินค้าคงเหลือ และวัตถุดิบ พร้อมส่งยื่นรายงานแก่สรรพากรภายในวันที่ 15 ของเดือนถัดไป แม้ว่าเดือนนั้นๆ จะมีหรือไม่มีการซื้อขายก็ตาม

และในกรณีที่ผู้มีรายได้เสียภาษีแบบบุคคลธรรมดา ซึ่งแน่นอนว่าเมื่อมีรายได้เกิน 1.8 ล้านบาท หลังจากจดทะเบียนภาษีมูลค่าเพิ่ม สิ่งที่ตามมาคือเรื่องของ “ภาษี” ที่ต้องเสียสูงถึง 35% ตามอัตราภาษีก้าวหน้า ดังนั้น การจดทะเบียนบริษัทเป็นนิติบุคคล จึงเป็นเรื่องที่ผู้มีรายได้ควรพิจารณาต่อ เพราะจะทำให้เสียภาษีน้อยลงเหลือ 20% หรือปรึกษาสำนักงานบัญชีเพื่อเป็นตัวช่วยในการตัดสินใจจดทะเบียนบริษัทต่อไปได้

เมื่อไหร่ที่จะเกิดภาษีมูลค่าเพิ่ม

กรณีที่กิจการออกใบกำกับภาษีให้ลูกค้าเมื่อออกใบกำกับภาษีแล้ว จะถือว่าภาษีเกิดขึ้นทันที ซึ่งระหว่างธุรกิจขายกับธุรกิจบริการจะแตกต่างกัน ดังนี้

ธุรกิจขายสินค้า ภาษีขายจะเกิดขึ้นเมื่อมีการส่งสินค้า และมีการออกใบกำกับภาษี ยกเว้นว่าได้รับเงินค่าสินค้าก่อน หรือออกใบกำกับภาษีก่อนทั้งที่ยังไม่ได้ส่งสินค้า ภาษีขายก็จะเกิดขึ้นทันที ดังนั้น หากไม่อยากเสียภาษีเร็วเกินไปก็ควรออกใบกำกับภาษี ณ วันที่ส่งสินค้า

ธุรกิจบริการ จะออกใบกำกับภาษีเมื่อได้รับเงินจากลูกค้า แต่ถ้าออกใบกำกับภาษีก่อนได้รับเงิน ภาษีจะเกิดขึ้นเลยทันทีเช่นกัน

หลังจดภาษีมูลค่าเพิ่มแล้ว คำนวณภาษีอย่างไร

หลังจากจด VAT แล้ว กิจการจะมีภาระหน้าที่ในการบวก 7% จากราคาสินค้าที่ขายหรือราคาของบริการ โดยมีวิธีคำนวณ VAT 7% ดังนี้

ฝั่งซื้อ หากกิจการซื้อสินค้ามูลค่า 100 บาท กิจการจะมีภาษีซื้อ 7 บาท จำนวนเงินที่จะต้องเสียให้กับคู่ค้าเมื่อซื้อสินค้าหรือบริการจากผู้ประกอบการจด VAT ต้องจ่ายทั้งหมด 107 บาท

ฝั่งขาย หากกิจการขายสินค้าและบริการให้กับลูกค้า 200 บาท จะมีภาษีขาย 14 บาท ลูกค้าจะต้องจ่ายเงินทั้งหมดให้กิจการ 214 บาท ซึ่ง 14 บาท คือภาษีขายที่กิจการเก็บมาจากลูกค้าเพิ่มแทนกรมสรรพากร และ 7 บาทของภาษีซื้อ คือภาษีที่กิจการจ่ายให้กับสรรพากรล่วงหน้า

ดังนั้น ในแต่ละเดือนกิจการจะต้องนำภาษีขายและภาษีซื้อมาเช็กว่าแบบไหนมีมากกว่ากัน ถ้าภาษีขายมากกว่าภาษีซื้อดังตัวอย่าง กิจการต้องจ่ายเพิ่มให้กับกรมสรรพากรอีก 7 บาท ณ วันที่ 15 ของเดือนถัดไป แต่ในกรณีที่กิจการมีภาษีซื้อมากกว่าภาษีขาย อย่างเช่นเดือนนั้นซื้อสินค้ามาเยอะ แต่ขายได้น้อย กิจการสามารถนำภาษีซื้อดังกล่าวขอคืนจากกรมสรรพากรได้ หรือที่นิยมกันก็จะยกเครดิตภาษีซื้อไปใช้ในเดือนถัดไป ซึ่งก็จะง่ายกับกิจการมากกว่าเพราะในกรณีที่กิจการขอภาษีคืน กรมสรรพากรมีโอกาสตรวจเอกสารย้อนหลังได้ถึง 3 ปีเลยทีเดียว

นอกจากนี้เมื่อกิจการมีภาษีซื้อภาษีขายแล้ว ผู้จัดทำบัญชีจะต้องจัดทำรายงานภาษีซื้อภาษีขายและนำส่งสรรพากร หรือหากจ้างสำนักงานบัญชีก็จะทำรายงานภาษีซื้อภาษีขายให้กับกิจการด้วยทุกเดือน

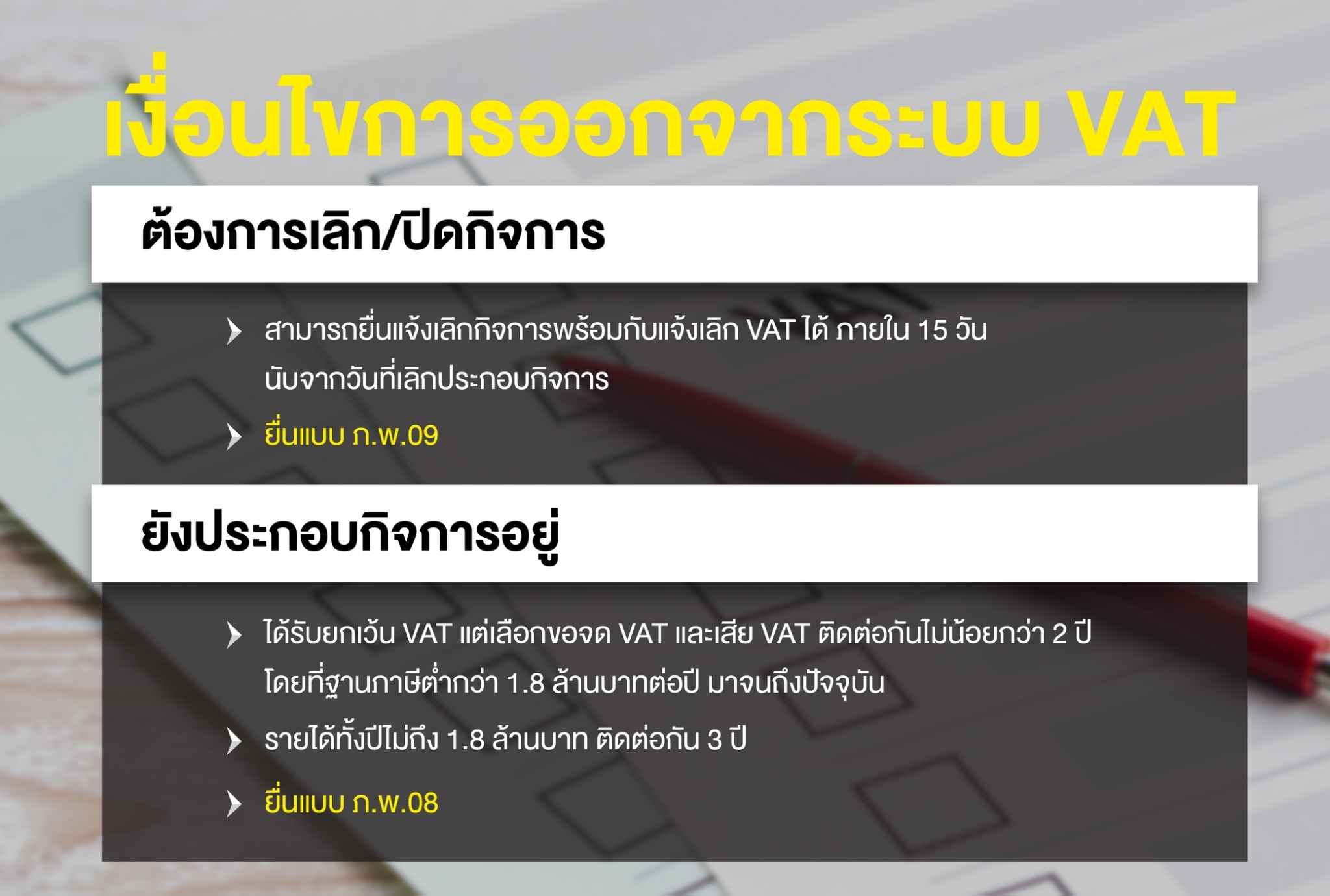

อยากออกจากระบบภาษีมูลค่าเพิ่ม…ต้องทำอย่างไร?

1.หากผู้ประกอบการเลิกกิจการ สามารถแจ้งยกเลิกภาษีมูลค่าเพิ่มได้โดยยื่นแบบ ภ.พ.09 เพื่อแจ้งเลิกประกอบกิจการแก่สรรพากร

2.ยังประกอบกิจการอยู่ และรายได้ไม่ถึง 1.8 ล้านบาท สามารถออกจากระบบภาษีมูลค่าเพิ่มได้ หากเป็นไปตามเงื่อนไขคือ

- มีรายได้ตลอดทั้งปีไม่ถึง 1.8 ล้านบาท ติดต่อกัน 3 ปี

- กิจการที่ได้รับยกเว้นภาษีมูลค่าเพิ่ม แต่ผู้ประกอบการเลือกขอจดทะเบียนภาษีมูลค่าเพิ่ม และได้ยื่นเสียภาษีมูลค่าเพิ่มติดต่อกันไม่น้อยกว่า 2 ปี และมีมูลค่าของฐานภาษีต่ำกว่า 1.8 ล้านบาทต่อปีมาโดยตลอดจนถึงปัจจุบัน

โดยยื่นแบบ ภ.พ.08 ที่สำนักงานสรรพากรพื้นที่สาขาที่สถานประกอบการตั้งอยู่ หรือผู้ประกอบการที่จดทะเบียนภาษีมูลค่าเพิ่ม กับกองบริหารภาษีธุรกิจขนาดใหญ่ ให้ยื่นกับกองบริหารภาษีธุรกิจขนาดใหญ่ นอกจากนี้สามารถยื่นออนไลน์ได้ที่เว็บไซต์ของกรมสรรพากร หรือที่กระทรวงการคลัง

ที่สำคัญหลังจากยื่นขอออกจากทะเบียนภาษีมูลค่าเพิ่ม หากยังมีชื่ออยู่ในระบบภาษีมูลค่าเพิ่ม ผู้ประกอบการยังจำเป็นต้องยื่นภ.พ. 30 เพื่อนำส่งภาษีรายเดือนไปทุกเดือนจนกว่าได้รับการขีดชื่อออกจากทะเบียนภาษีมูลค่าเพิ่ม

สุดท้ายนี้…สำหรับใครที่ตอนนี้มีรายได้เกิน 1.8 ล้านบาทต่อปี เราขอย้ำว่าต้องไปจดทะเบียนภาษีมูลค่าเพิ่ม เพื่อหลีกเลี่ยงปัญหาที่จะตามมาหากสรรพากรตรวจสอบพบ อีกทั้งยังช่วยสร้างความน่าเชื่อถือให้กับลูกค้าของเราอีกด้วยค่ะ