การจัดการเรื่อง ภาษีหัก ณ ที่จ่าย ค่าจ้างแรงงาน สำหรับกิจการที่มีการจ้างแรงงาน ทางสรรพากรกำหนดการจ้างแรงงาน ไม่ว่าจะเป็นเงินเดือน ค่าจ้าง ค่าล่วงเวลา เบี้ยเลี้ยง โบนัส จัดอยู่ประเภทเงินได้พึงประเมินมาตรา 40(1) และ 40(2) แล้วแต่กรณี ต้องคำนวณภาษีหัก ณ ที่จ่ายตามอัตราก้าวหน้า

ดังนั้น ภาษีหัก ณ ที่จ่าย ค่าจ้างแรงงาน กิจการจำเป็นต้องหักไว้ส่วนหนึ่งก่อนจ่ายค่าจ้าง โดยต้องเป็นไปตามเกณฑ์การหักภาษี ณ ที่จ่ายที่กฎหมายกำหนด เช่น หากมีรายได้จากงานประจำเพียงทางเดียว ถ้ามีฐานเงินเดือนดังต่อไปนี้ จะต้องถูกหักภาษี ณ ที่จ่าย และเสียภาษีประจำปี

– เงินเดือนไม่เกิน 10,000 บาท ไม่ต้องยื่นภาษี

– เงินเดือนไม่เกิน 25,833.33 ต้องยื่นภาษี แต่ไม่ต้องเสียภาษี

– เงินเดือนเกิน 25,833.33 บาท ต้องยื่นภาษี หักภาษี ณ ที่จ่าย และต้องเสียภาษี

– หากไม่ได้จ่ายประกันสังคม และเงินเดือนไม่เกิน 25,833.33 บาท ต้องยื่นภาษี แต่ไม่ต้องเสียภาษี

– หากไม่ได้จ่ายประกันสังคมและเงินเดือนเกิน 25,833.33 บาท ต้องยื่นภาษี หักภาษี ณ ที่จ่าย และต้องเสียภาษี

โดยเจ้าของกิจการมีหน้าที่ออกหนังสือรับรองการหักภาษี ณ ที่จ่าย (50 ทวิ) ซึ่งสามารถอ่านเพิ่มเติมได้จากบทความ “การจัดทำ หนังสือรับรองการหัก ณ ที่จ่าย” และยังมีการจ้างแรงงานประเภทอื่นๆ ที่ต้องทำการหักภาษี ณ ที่จ่าย ซึ่งหากเข้าเงื่อนไขแต่ไม่ทำการหักภาษี ณ ที่จ่าย หรือไม่ส่งข้อมูล รวมถึงส่งไม่ครบถ้วน อาจโดนโทษปรับและเสียภาษีในส่วนนี้เองด้วย

ภาษีหัก ณ ที่จ่าย ค่าจ้างแรงงาน ต้องหักเท่าไหร่

ภาษีหัก ณ ที่จ่าย ค่าจ้างแรงงาน คือการเสียภาษีรูปแบบหนึ่ง ซึ่งผู้รับจะถูกหักเงินไว้ส่วนหนึ่งทันที ณ ตอนที่มีการจ่ายเงิน โดยผู้จ่ายที่จดทะเบียนบริษัทเป็นนิติบุคคล จะต้องหักไว้ก่อนจ่ายค่าจ้างแรงงาน ซึ่งค่าจ้างแรงงานประกอบด้วย

– ค่าจ้างแรงงาน ค่าจ้าง เงินเดือน คือเงินที่จ่ายให้แก่คนทำงานเพื่อเป็นค่าตอบแทนในการปฏิบัติงาน รวมถึงลูกจ้างที่มาทำงานเป็นครั้งคราว ไม่ว่าจะจ่ายเป็นงวดรายเดือน รายสัปดาห์ รายวัน รายชั่วโมง หรือรายชิ้น หักภาษี ณ ที่จ่าย คำนวณภาษีหัก ณ ที่จ่ายตามอัตราก้าวหน้า

– ค่าตอบแทนแรงงานอื่นๆ เช่น เงินโบนัส ค่าล่วงเวลา เงินพิเศษอื่นๆ นอกเหนือจากเงินโบนัสและค่าล่วงเวลา คำนวณภาษีหัก ณ ที่จ่าย ค่าจ้างแรงงาน ตามอัตราก้าวหน้า

หลักการคำนวณ คือ…

Step 1

(เงินเดือนทั้งปี – ค่าใช้จ่าย – ค่าลดหย่อน)

x อัตราภาษี = ภาษีที่ต้องจ่าย

Step 2

ภาษีที่ต้องจ่าย ÷ 12

= ภาษีหัก ณ ที่จ่าย แต่ละเดือน

– การจ้างแรงงานประเภทอื่น เช่น จ้างเหมาเขียนงานเป็นรายชิ้น หรือจ้างทำบัญชีของกิจการ ให้เจ้าของกิจการคำนวณภาษีหัก ณ ที่จ่าย ค่าจ้างแรงงาน หัก 3% ของค่าจ้าง

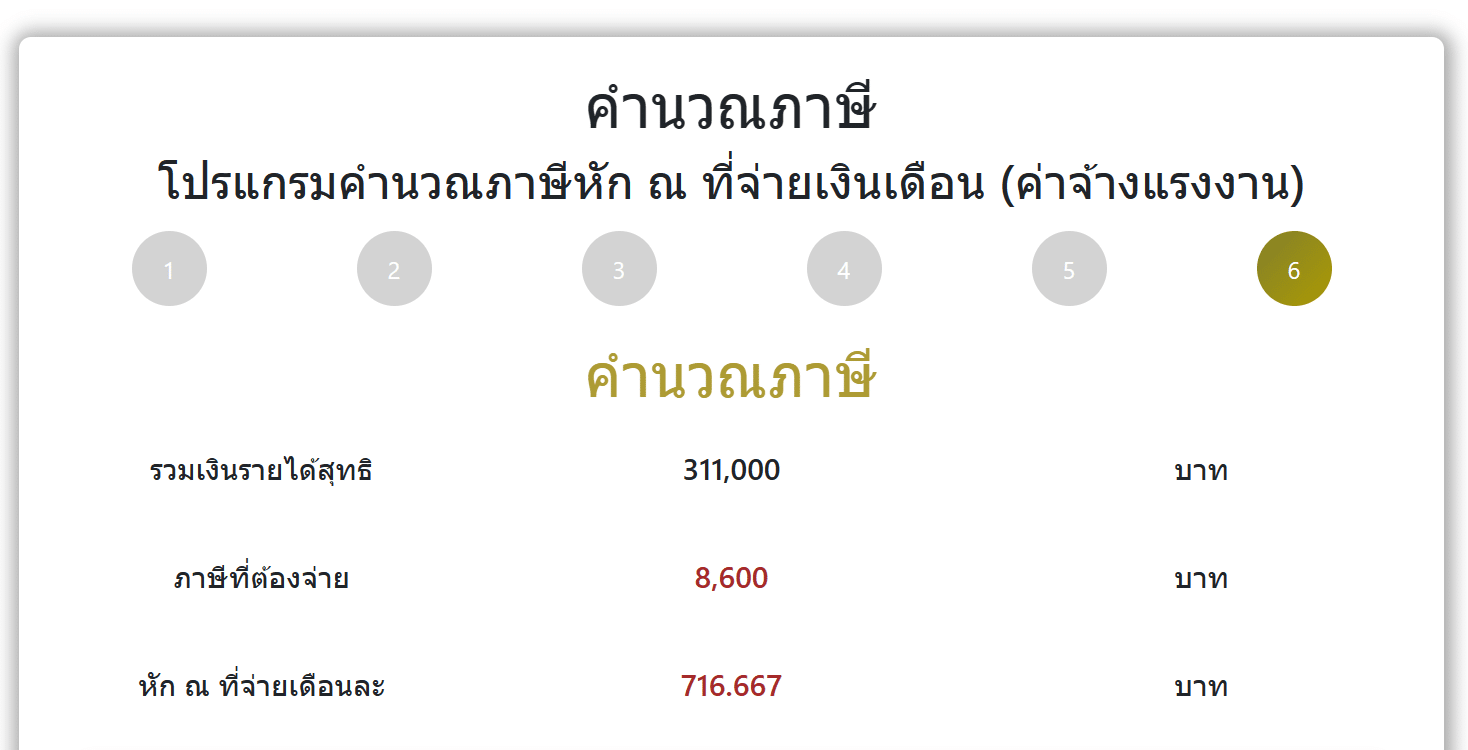

ตัวอย่างการคำนวณ…

สมมุติให้ บริษํท A จ่ายเงินเดือนให้กับพนักงานเดือนละ 40,000 บาท

รวมทั้งปีจะเป็นเงิน 480,000 บาท

นำมาหักค่าใช้จ่าย 100,000 บาท

ค่าลดหย่อนส่วนตัว 60,000 บาท (หากมีลดหย่อนอื่นๆ สามารถนำมาหักลดหย่อนได้อีก)

ค่าประกันสังคม 9,000 บาท

คงเหลือรายได้สุทธิ 311,000 บาท

ภาษีที่ต้องเสีย 8,600 บาท

จากนั้นนำมาหาร 12 เพื่อหัก ณ ที่จ่ายแต่ละเดือน = 716.667 บาท/เดือน

ทั้งนี้ หากใครอยากทดลองโปรแกรมคำนวณสามารถกดเพิ่มเพื่อน แล้วโหลดโปรแกรมไปใช้ได้ ฟรี!

หน้าที่ของผู้หักภาษี ณ ที่จ่าย ค่าจ้างแรงงาน

เจ้าของกิจการผู้จ่ายเงินเดือนหรือค่าจ้างแรงงาน ต้องทำการหักภาษีเงินได้ ณ ที่จ่าย และนำส่งภาษี ดังนี้

– กรณีหักภาษี ณ ที่จ่ายสำหรับเงินเดือนประจำ จะออกหนังสือรับรองการหักภาษี ณ ที่จ่าย (50 ทวิ) ให้กับพนักงานในช่วงสิ้นปี

– การจ้างแรงงานประเภทอื่น ให้ออกหนังสือรับรองการหักภาษี ณ ที่จ่าย (50 ทวิ) ทันทีทุกครั้งที่มีการหักภาษี ณ ที่จ่าย

– ยื่นแบบฯ ภ.ง.ด.1 ภายใน 7 วัน นับจากวันสิ้นเดือนที่มีการจ่ายเงินเดือนและค่าแรงงาน (ยกเว้นพนักงานที่มีเงินได้ฯ ไม่ถึงเกณฑ์ต้องหักภาษี ณ ที่จ่าย ไม่ต้องแสดงรายการจ่ายในแบบฯ)

– ยื่นแบบฯ ภ.ง.ด.1 ก ภายในเดือนกุมภาพันธ์ของทุกปี โดยแสดงรายการหักภาษีตลอดปีภาษีของพนักงานทุกคน

– กรณีพนักงานออกจากงานในระหว่างปีภาษี เจ้าของกิจการผู้มีหน้าที่หักภาษี ณ ที่จ่าย ออกหนังสือรับรองการหักภาษี ณ ที่จ่าย ภายในวันที่ 15 กุมภาพันธ์ ของปีถัดจากปีภาษีหรือภายใน 1 เดือน นับแต่วันที่พนักงานออกจากงานในระหว่างปีภาษี

ไม่หัก-ไม่ส่งภาษีหัก ณ ที่จ่าย ค่าจ้างแรงงาน มีผลเสียอย่างไร

อาจไม่เป็นผลดีทั้งผู้หักภาษี ณ ที่จ่าย และผู้ถูกหักภาษี ณ ที่จ่าย หากมีการจ้างแรงงานแต่ไม่ได้หักภาษี ณ ที่จ่าย ค่าจ้างแรงงานไว้ หรือว่าส่งข้อมูลให้สรรพากรไม่ครบ อาจทำให้ผู้จ้างมีโทษปรับและต้องเสียภาษีย้อนหลังในส่วนนี้

ส่วนผู้รับเงินหากรายได้เกิน 120,000 บาท ต้องยื่นภาษี และเสียภาษีเมื่อมีเงินได้สุทธิเกิน 150,000 บาท แต่ถ้าไม่ยื่นภาษีประจำปีแก่สรรพากร เมื่อสรรพากรตรวจสอบพบว่ามีภาษีต้องชำระเพิ่ม อาจถูกเรียกเก็บภาษีย้อนหลังได้ ดังรายละเอียดต่อไปนี้

1.ความรับผิดของผู้มีหน้าที่หักภาษี ณ ที่จ่าย

1.1 กรณีผู้จ่ายเงินไม่ได้หักภาษี ณ ที่จ่าย ในจำนวนภาษีที่ต้องชำระตามจำนวนที่ไม่ได้หัก และไม่ได้นำส่งให้ผู้จ่ายและผู้มีเงินได้จะต้องรับผิดร่วมกัน

1.2 กรณีผู้จ่ายหักภาษี ณ ที่จ่ายไว้ไม่ครบถ้วน จึงนำส่งภาษีขาดไปกว่าจำนวนที่ต้องเสีย ให้ผู้จ่ายเงินได้และผู้มีเงินได้ร่วมรับผิดด้วยกัน

1.3 กรณีผู้จ่ายเงินได้หักภาษีไว้ แต่ไม่ได้นำส่งหรือนำส่งไม่ครบจำนวนผู้มีเงินได้ ซึ่งต้องเสียภาษีพ้นความรับผิดที่ต้องชำระเท่าจำนวนที่ผู้มีหน้าที่หักภาษี ณ ที่จ่ายได้หักไว้แล้ว ให้ผู้มีหน้าที่หักภาษี ณ ที่จ่ายรับผิดชำระเงินภาษีนั้นแต่ฝ่ายเดียว

1.4 กรณีผู้หักนำส่งไม่ครบ หรือขาดจำนวน หรือไม่ส่งเลยหรือล่วงเลยเวลาที่กำหนด ผู้มีหน้าที่หักภาษี ณ ที่จ่ายต้องรับผิดเสียเงินเพิ่ม ในอัตราร้อยละ 1.5 ต่อเดือน หรือเศษของเดือนของเงินภาษีที่ไม่ครบ หรือขาด หรือไม่ส่ง หรือล่งเลยกำหนดเวลาอีกส่วนหนึ่งอีกด้วย แต่เงินเพิ่มดงกล่าวต้องไม่เกินจำนวนภาษีที่จะต้องนำส่ง

1.5 กรณีผู้จ่ายเงินได้ไม่ได้หักภาษี ณ ที่จ่าย ต่อมาผู้เสียภาษีได้นำภาษีไปชำระ เจ้าพนักงานประเมินมีอำนาจเรียกเก็บเงินภาษีหัก ณ ที่จ่ายจากผู้มีหน้าที่หักภาษี ณ ที่จ่ายแต่ผู้เดียว โดยไม่จำเป็นต้องเรียกเก็บจากผู้มีเงินได้ก่อนได้

1.6 หากไม่ยื่นรายการนำส่งภาษี ต้องระวังโทษปรับไม่เกิน 2,000 บาท เว้นแต่มีเหตุสุดวิสัย

1.7 ผู้มีหน้าที่หักภาษี ณ ที่จ่าย ที่หักภาษีตามประมวลรัษฎากร ซึ่งไม่จัดทำบัญชีพิเศษตามประกาศอธิบดีกรมสรรพากร ต้องระวางโทษปรับไม่เกิน 2,000 บาท

2.ความรับผิดของผู้มีหน้าที่ถูกหักภาษี ณ ที่จ่าย

2.1 ยื่นคำร้องขอเลขประจำตัวผู้เสียภาษีภายใน 60 วัน นับแต่วันที่มีเงินได้

2.2 ผู้มีเงินได้ประเภทเงินเดือน ค่าจ้าง มีหน้าที่แจ้งรายการหักลดหย่อนต่อผู้จ่ายหรือนายจ้าง

2.3 ผู้มีเงินได้ถึงเกณฑ์ ต้องยื่นแบบแสดงรายการ และชำระค่าภาษี มีสิทธินำภาษีที่ถูกหักไว้มาหักออกจากภาษีที่ต้องชำระตามปกติได้ โดยแนบหนังสือรับรองการหักภาษี ณ ที่จ่าย พร้อมกับยื่นแบบแสดงรายการเสียภาษี

2.4 ผู้มีเงินได้ที่ถูกหักภาษีไว้มากเกินกว่าจำนวนภาษีที่ต้องชำระ มีสิทธิขอคืนภาษีได้ภายในกำหนดเวลา

2.5 กรณีผู้มีเงินได้ถูกหักภาษี ณ ที่จ่ายแล้ว แต่ไม่ยื่นแบบแสดงรายการเสียภาษี เจ้าพนักงานจะประเมินภาษีที่ต้องเรียกเก็บ โดยคำนวณภาษีพร้อมเบี้ยปรับ และเงินเพิ่มเป็นจำนวนตามกฎหมายก่อน แล้วจึงนำภาษีที่ถูกหัก ณ ที่จ่ายและนำส่งมาหักออก (ข้อมูลจาก : เอกสารอิเล็กทรอนิกส์ มหาวิทยาลัยราชภัฏนครปฐม)

สรุป

ดังนั้น ภาษีหัก ณ ที่จ่าย ค่าจ้างแรงงาน ผู้จ้างหรือนายจ้างมีหน้าที่หักไว้ สำหรับพนักงานที่มีเงินได้สุทธิทั้งปีเกิน 150,000 บาท โดยใช้วิธีการคำนวณเหมือนการคำนวณภาษีเงินได้บุคคลธรรมดา จากนั้นจึงนำภาษีที่ต้องเสียมาหาร 12 เพื่อหาภาษีหัก ณ ที่จ่าย ค่าจ้างแรงงานแต่ละเดือน

ส่วนจ้างแรงงานประเภทอื่นๆ ให้หักภาษี ณ ที่จ่ายไว้ 3% พร้อมกับออกหนังสือรับรองการหักภาษี ณ ที่จ่าย (50 ทวิ) และนำส่งข้อมูลแก่สรรพากร แต่ถ้าหากกิจการจ้างสำนักงานรับทำบัญชี ทางสำนักงานบัญชีจะจัดการเรื่องเอกสารและยื่นแบบ ส่งข้อมูลให้กับสรรพากรแทนกิจการอยู่แล้ว ก็จะหมดห่วงเรื่องเอกสาร การทำบัญชี และการยื่นภาษี

แต่เจ้าของกิจการที่มีนักบัญชีต้องปฏิบัติตามหลักเกณฑ์ต่างๆ ดังที่กล่าวไปแล้วอย่างเคร่งครัด เพื่อหลีกเลี่ยงโทษปรับและอาจต้องเสียภาษีหัก ณ ที่จ่าย ค่าจ้างแรงงานเอง