หากธุรกิจเปรียบเสมือนร่างกาย รายได้ก็คืออาหารเพื่อเลี้ยงชีพ และเมื่อมีรายได้ถึงเกณฑ์ ภาษีย่อมเปรียบเสมือนลมหายใจของเจ้าของธุรกิจ ที่ไม่สามารถตัดออกจากชีวิตได้ โดยเฉพาะภาษีมูลค่าเพิ่ม (VAT) เมื่อมี รายได้เกิน 1.8 ล้าน แต่ไม่ได้จด VAT ก็ทำไม่ได้เช่นกัน

ดังนั้น สามารถสรุปเบื้องต้นได้เลยว่า…

“หากมีรายได้เกิน 1.8 ล้าน แต่ไม่ได้จด VAT จะต้องโดนภาษีย้อนหลัง”

เนื่องจากผู้มีรายได้ทั้งที่เสียภาษีรูปแบบบุคคลธรรมดา และที่เสียภาษีรูปแบบนิติบุคคล ตามกฎหมายกำหนดว่า เมื่อมีรายได้จากการขายหรือให้บริการเกินกว่า 1.8 ล้านบาทต่อปี ต้องจดทะเบียนภาษีมูลค่าเพิ่ม (ยื่นแบบ ภ.พ.01) ภายใน 30 วัน นับจากวันที่มีรายได้เกิน 1.8 ล้าน และหลังจากวันที่ยื่นขอจด VAT แล้วต้องนำส่งภาษีมูลค่าเพิ่มทุกๆ เดือน นับตั้งแต่วันที่ยื่นจดทะเบียนเป็นต้นไป (สามารถอ่านเพิ่มเติมเกี่ยวกับภาษีมูลค่าเพิ่มได้ที่บทความ “จดทะเบียนภาษีมูลค่าเพิ่ม ตอนไหน และใครที่ควรจดบ้าง”)

รายได้เกิน 1.8 ล้าน แต่ไม่ได้จด VAT เตรียมเก็บเงินจ่ายภาษีย้อนหลังได้เลย

นอกจากประเด็นสำคัญสำหรับนักธุรกิจที่มีรายได้เกิน 1.8 ล้าน แต่ไม่ได้จด VAT จำเป็นจะต้องรีบไปจด VAT โดยด่วน เพราะยิ่งช้าก็จะต้องถูกเสียภาษีย้อนหลังเพิ่มขึ้นตามไปด้วย ซึ่งถ้าหากกรมสรรพากรตรวจสอบพบว่ามีรายได้เกิน 1.8 ล้าน แต่ไม่ได้จด VAT จะต้องเสียค่าปรับตั้งแต่ 2-20% และเงินเพิ่ม 1.5% ต่อเดือน นับตั้งแต่วันแรกที่มีรายได้เกิน 1.8 ล้าน จนถึงวันที่ยื่นขอจดทะเบียนภาษีมูลค่าเพิ่ม หรือจนถึงวันที่ทางสรรพากรตรวจสอบ ซึ่งถ้าหากไม่จด VAT ให้ถูกต้องจะมีผลทางกฎหมายดังนี้

1.ต้องชำระภาษีมูลค่าเพิ่มด้วยตนเอง หากทำธุรกิจเกี่ยวกับการขายสินค้าหรือบริการ ไม่สามารถเก็บได้จากลูกค้า และไม่สามารถออกใบกำกับภาษีได้ เนื่องจากไม่ได้จด VAT

2.ต้องรับผิดเสียเบี้ยปรับ 2 เท่า ของเงินภาษีที่ต้องเสียในเดือนภาษีตลอดระยะเวลาที่ไม่ได้จด VAT หรือเท่ากับเป็นเงิน 1,000 บาทต่อเดือนภาษี และเสียภาษีเพิ่มอีกร้อยละ 1.5 ต่อเดือน

3.ไม่สามารถนำ VAT ที่ถูกร้านค้าหรือผู้ปะกอบการที่จด VAT เรียกเก็บ มาเป็นภาษีซื้อเพื่อหักออกจากภาษีมูลค่าเพิ่มที่ต้องเสียได้ เนื่องจาก VAT ที่ถูกเรียกเก็บไม่เข้าลักษณะเป็นภาษีซื้อ (ข้อมูลจากเพจอายุน้อยร้อยล้าน)

ประโยชน์ที่มากกว่าเมื่อรายได้เกิน 1.8 ล้าน แล้วจด VAT

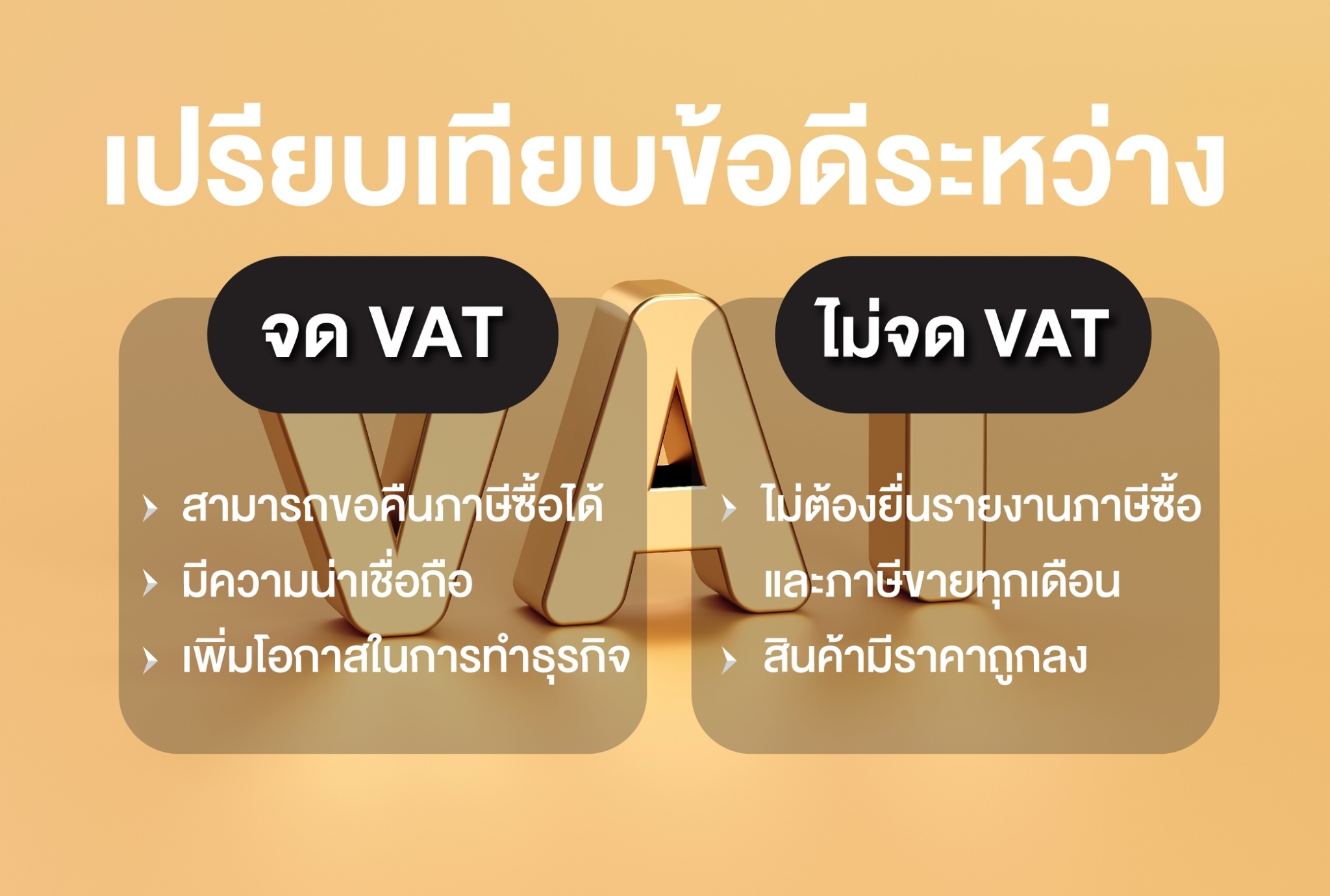

นอกจากกฎหมายจะบังคับให้ผู้มีรายได้เกิน 1.8 ล้านบาท ต้องจด VAT ทั้งบุคคลธรรมดาและนิติบุคคลแล้ว ยังมีข้อดีอีกหลายด้านต่อผู้มีรายได้ ดังสรุปได้ดังนี้

1.สร้างความน่าเชื่อถือให้กับลูกค้า แม้ว่าในการทำธุรกิจคุณจะไม่อยากจด VAT ก็ตาม แต่ความจริงแล้ว การจด VAT มีผลถึงความน่าเชื่อถือ สร้างความเชื่อมั่นให้กับลูกค้าในการซื้อขายและบริการเป็นอย่างมาก หรือแม้ว่ารายได้จะยังไม่เกิน 1.8 ล้าน แต่ถ้าหากลูกค้าของเรามีการจด VAT เราก็ควรจด VAT เช่นกัน

เพราะนอกจากจะช่วยเพิ่มความน่าเชื่อถือแล้ว ยังรักษาสิทธิประโยชน์ทางภาษีให้กับลูกค้าด้วย ซึ่งถ้าหากบริษัทของเราไม่ได้จด vat อาจทำให้เสียลูกค้ากลุ่มที่จด vat ได้ เนื่องจากเป็นการตัดสิทธิประโยชน์ทางภาษีที่ลูกค้าควรจะได้รับไป

2.สามารถขอคืนภาษีซื้อได้ ไม่ว่าจะเป็นซื้อของใช้ในอุปกรณ์สำนักงาน ของที่ซื้อมาขายไปสามารถนำมาขอคืนภาษีซื้อได้หากสินค้านั้นมี VAT ก็จะทำให้ภาษีมูลค่าเพิ่มที่ต้องจ่ายลดลงจากการเคลมภาษีซื้อนั่นเอง

3.เพิ่มโอกาสในการทำธุรกิจ ในกรณีที่ลูกค้าหรือคู่ค้าที่เข้ามาติดต่อซื้อขายกับกิจการ หากมีการขอใบกำกับภาษี เพื่อนำไปใช้หักภาษีขายของลูกค้าเอง แต่กิจการกลับไม่ได้จด VAT ไว้ อาจจะทำให้พลาดโอกาสในการซื้อขายทำธุรกิจกันต่อก็ได้

สรุป

ทุกธุรกิจอาชีพที่มีการดำเนินกิจการอยู่ในปัจจุบัน ซึ่งมีทั้งที่เป็นบุคคลธรรมดา และที่จดทะเบียนบริษัทเป็นนิติบุคคล สามารถจด VAT ได้เลยโดยไม่ต้องรอให้มีรายได้เกิน 1.8 ล้านบาท เพื่อประโยชน์ในด้านต่างๆ ดังที่กล่าวไปแล้ว

แต่เชื่อว่าไม่ค่อยมีใครที่จด VAT ตั้งแต่แรกเริ่มทำธุรกิจอย่างแน่นอน เนื่องจากอาจมองว่ายังมีรายได้ไม่มาก หรือลูกค้าส่วนใหญ่เป็นบุคคลธรรมดาไม่ได้จด VAT เช่นกัน กระทั่งมีรายได้เกิน 1.8 ล้านเมื่อไหร่ จึงเริ่มมีความคิดเรื่องการจด VAT ขึ้นมา

ทั้งนี้ บริษัทนิติบุคคลเมื่อมีรายได้เกิน 1.8 ล้าน หลังจากจด VAT ก็สามารถดำเนินธุรกิจต่อได้ตามแผนที่วางไว้ แต่ในกรณีที่เป็นบุคคลธรรมดาที่ทำธุรกิจ เมื่อมีรายได้เกิน 1.8 ล้าน เมื่อจด VAT แล้ว อาจจะต้องคำนวณต่อว่าถึงเวลาที่ต้องจดทะเบียนบริษัทแล้วหรือยัง

เนื่องจากรายได้ที่สูงขึ้นย่อมมาพร้อมกับภาษีที่สูงสุดถึง 35% การเลือกจดทะเบียนบริษัทจะช่วยทำให้เสียภาษีน้อยลงโดยคำนวณจากกำไรสุทธิสูงสุดที่ 20% เท่านั้น สุดท้ายนอกจากจะต้องจด VAT ตามกฎหมายบังคับ แบบไม่สามารถหลีกเลี่ยงได้แล้ว ส่วนบุคคลธรรมดายังควรต้องจดทะเบียนบริษัทอีกด้วย เพื่อรักษาสิทธิประโยชน์ทางภาษีที่คุณควรจะได้รับค่ะ