แนวทางจัดการ

คลินิกทันตกรรม และบัญชี-ภาษี ที่ผู้ประกอบการ & ทันตแพทย์ควรรู้

สารบัญ

สารบัญ

ภาษีเงินได้ฯ สำหรับคลินิกทันตกรรม

ทันตกรรม

จดบริษัทหรือไม่จดดีกว่า

ที่เหมาะกับคลินิกของคุณ

วางแผนให้ดีก่อนเปิดคลินิก

การวางแผนให้ดีก่อนเปิดคลินิก เจ้าของธุรกิจคลินิกทันตกรรมสามารถทำได้ ดังนี้

1.ทำคลินิกให้ถูกต้องตามมาตรฐานคลินิกทันตกรรม โดยหลักๆ แล้วจะต้องแสดงรายละเอียดเกี่ยวกับชื่อสถานพยาบาล ผู้ประกอบวิชาชีพหรือผู้ประกอบโรคศิลปะในสถานพยาบาล อัตราค่ารักษาพยาบาล ค่าบริการ และสิทธิผู้ป่วย เช่น

– หน้าร้านต้องมีป้ายชื่อ “คลินิกทันตกรรม” และมีเลขที่ใบอนุญาต ที่ตัวหนังสือเป็นสีม่วง และพื้นหลังเป็นสีขาว

– หน้าร้านต้องแจ้งวันและเวลาเปิดบริการ ให้ชัดเจนตั้งแต่ทางเข้าหน้าร้าน

– หน้าร้านต้องมี “คำประกาศสิทธิผู้ป่วย”

– ด้านในให้มีข้อความ “สอบถามค่ารักษาพยาบาลได้ที่นี่”

– มีแผ่นป้ายแสดงอัตราค่าบริการด้านทันตกรรม ในที่เปิดเผยเห็นได้ง่ายด้วยตัวอักษรไทย

– มีที่เก็บเวชระเบียนที่มั่นคง ปลอดภัย และค้นหาได้ง่าย

– มีเครื่องเอกซเรย์ฟันที่ได้มาตรฐานทางการแพทย์

– มียาและเวชภัณฑ์ที่จำเป็น และไม่มียาที่หมดอายุหรือเสื่อมสภาพ

และหลักเกณฑ์อื่นๆ ที่คลินิกต้องเตรียมให้พร้อมและถูกต้องจากบทความ ไม่อยากพลาด…วางแผนให้ดีก่อนเปิดคลินิกทันตกรรม

2.ขอใบอนุญาตเปิดคลินิกทันตกรรม หลังจากตระเตรียมทำคลินิกไว้ตรงตามมาตรฐานคลินิกทันตกรรมแล้ว สิ่งที่จำเป็นต่อมาคือการขอใบอนุญาตเปิดคลินิกทันตกรรม ซึ่งถ้าหากเจ้าของคลินิกเป็นบุคคลทั่วไป จำเป็นจะต้องมีหุ้นส่วนที่เป็นทันตแพทย์ มีใบอนุญาตประกอบวิชาชีพเวชกรรม เพื่อขอใบอนุญาตเปิดคลินิกทันตกรรมให้ผ่านก่อน จึงจะสามารถดำเนินกิจการได้ โดยมีเงื่อนไขหลักๆ ในการขอใบอนุญาตเปิดคลินิกทันตกรรม เช่น

– คลินิกทันตกรรม จะต้องดำเนินการโดยผู้ประกอบวิชาชีพทันตกรรม

– คลินิกทันตกรรมเฉพาะทาง ต้องดำเนินการโดยผู้ประกอบวิชาชีพทันตกรรมที่ได้รับวุฒิบัตรหรือหนังสืออนุมัติจากทันตแพทยสภาในสาขานั้น

และมีข้อกำหนดในการตั้งชื่อคลินิกทันตกรรม ดังนี้

1.คำนำหน้าชื่อ หรือต่อท้ายชื่อคลินิก ต้องประกอบด้วยประเภทและลักษณะของคลินิกที่ขออนุญาต เช่น อมรเทพคลินิกเวชกรรม หรือคลินิกเวชกรรมอมรเทพ

2.ต้องไม่ใช้คำ หรือข้อความที่มีลักษณะชักชวนหรือโอ้อวดเกินจริง หรืออาจทำให้เกิดความเข้าใจผิดในสาระสำคัญเกี่ยวกับการประกอบกิจการ

3.ไม่สื่อความหมายหรืออ้างอิงสถาบันพระมหากษัตริย์ เว้นแต่ได้รับพระบรมราชานุญาต หรือพระราชานุญาต

4.คลินิกที่ตั้งภายในอำเภอหรือเขต หรือจังหวัดเดียวกัน จะต้องไม่ใช้ชื่อซ้ำกัน ยกเว้น

4.1 ผู้รับใบอนุญาตให้ประกอบกิจการสถานพยาบาลเป็นบุคคลหรือนิติบุคคลเดียวกัน

4.2 มีหนังสือยินยอมจากผู้ได้รับอนุญาตเดิมให้ใช้ชื่อซ้ำกันได้ แต่ต้องมีอักษรหรือหมายเลขเรียงลำดับ หรือที่ตั้งสถานที่ ต่อท้ายชื่อคลินิก เช่น คลินิกเวชกรรมอมรเทพ สาขาบางซื่อ หรือคลินิกเวชกรรมอมรเทพ สาขา 2 (สามารถอ่านเพิ่มเติมได้จากบทความ เปิดคลินิกทันตกรรม… ต้องขอใบอนุญาตด้วยหรือ?)

3.รู้เรื่องภาษีสำหรับคลินิกทันตกรรม โดยปกติทันตแพทย์หรือผู้มีรายได้จะต้องมีหน้าที่เสียภาษีอยู่แล้ว เมื่อเปิดคลินิกทันตกรรมเป็นของตนเอง ประเภทที่ไม่รับผู้ป่วยค้างคืน จะมีภาษีที่เกี่ยวข้องกับรายรับในส่วนนี้เข้ามาเพิ่มด้วย รวมถึงคลินิกทันตกรรมในนามนิติบุคคลก็มีภาษีที่เกี่ยวข้อง ซึ่งอธิบายแยกย่อยได้ดังนี้

– ภาษีเงินได้ สำหรับบุคคลธรรมดามีเงินได้พึงประเมินหลักๆ อยู่ 3 ประเภท คือ เงินได้พึงประเมิน 40(1) 40(2) และ 40(6) โดยคำนวณภาษีเงินได้บุคคลธรรมดาจาก “รายได้ทั้งหมด” ส่วนคลินิกทันตกรรมที่จดทะเบียนเป็นนิติบุคคล จะคำนวณภาษีเงินได้นิติบุคคลจาก “กำไรสุทธิ”

– ภาษีมูลค่าเพิ่ม (VAT) จะมี 2 เงื่อนไข ในการจดภาษีมูลค่าเพิ่ม คือ รายได้จากการรักษาพยาบาลไม่ต้องรวมเป็นรายได้เพื่อจดภาษีมูลค่าเพิ่ม แต่ถ้าเป็นรายได้จากการขาย เช่น แปรงสีฟัน ยาสีฟัน หากรายได้ในกลุ่มนี้เกิน 1.8 ล้านบาทต่อปี จะต้องเข้าระบบภาษีมูลค่าเพิ่ม (VAT) ด้วย

– ภาษีหัก ณ ที่จ่าย คลินิกทันตกรรมรูปแบบนิติบุคคล จะต้องหักเงินไว้ทันทีเมื่อมีการจ่ายเงิน หรือจ่ายค่าบริการตามประเภทและอัตราหักที่สรรพากรกำหนด และจะถูกหักภาษี ณ ที่จ่าย กรณีที่มีผู้เข้ารับบริการโดยใช้สิทธิ์ประกันสังคม 900 บาท/คน/ปี ทางคลินิกจะต้องถูกหักภาษี ณ ที่จ่าย 1%

– ภาษีป้าย หากคลินิกทันตกรรมมีการติดป้ายหน้าคลินิก จำเป็นต้องเสียภาษีป้ายด้วย ตามเงื่อนไขที่กฎหมายกำหนดไว้ในบทความ “ภาษีทันตกรรมที่ควรรู้ ก่อนตัดสินใจเปิดคลินิก”

4.ขึ้นทะเบียนลูกจ้างประกันสังคม เมื่อเปิดคลินิกทันตกรรมจะต้องมีพนักงานประจำที่จ่ายเป็นเงินเดือน เช่น แคชเชียร์ ธุรการ ผู้ช่วยทันตแพทย์ เป็นต้น ดังนั้น เจ้าของคลินิกที่เสียภาษีเงินได้บุคคลธรรมดา จะต้องไปขึ้นทะเบียนนายจ้างกับประกันสังคม และขึ้นทะเบียนลูกจ้างที่เป็นผู้ประกันตนภายใน 30 วัน นับตั้งแต่วันที่เริ่มจ้างงานที่สำนักงานประกันสังคม

ส่วนคลินิกทันตกรรมที่จดทะเบียนนิติบุคคลกับกรมพัฒนาธุรกิจการค้าแล้ว ก็จะถูกขึ้นทะเบียนนายจ้างกับประกันสังคมโดยอัตโนมัติ ซึ่งเมื่อเริ่มมีลูกจ้างตั้งแต่ 1 คนขึ้นไป และมีการจ่ายค่าจ้างเป็นเงินเดือน กิจการต้องไปขึ้นทะเบียนลูกจ้างที่เป็นผู้ประกันตนภายใน 30 วัน นับตั้งแต่วันเริ่มจ้างงาน ที่สำนักงานประกันสังคมเช่นเดียวกัน

โดยทางสำนักงานประกันสังคมได้มีการเชื่อมโยงข้อมูลการชำระเงินสมทบประกันสังคมกับสรรพากรไว้ด้วย ทำให้ทุกเดือนที่ส่งเงินสมทบให้กับประกันสังคม ข้อมูลเงินสมทบก็จะถูกส่งให้กับสรรพากร ซึ่งหากทันตแพทย์ยื่นภาษีถูกต้องตรงกับรายได้ที่แท้จริงก็ไร้กังวล แต่ถ้ายื่นภาษีผิดพลาดก็เป็นจุดเสี่ยงที่อาจถูกสรรพากรเรียกตรวจสอบย้อนหลัง เพราะข้อมูลไม่ตรงกันนั่นเอง

รวมถึงทางสรรพากรยังสามารถทราบข้อมูลรายได้ของผู้เสียภาษีได้จากหลายช่องทาง เช่น ระบบ Big Data & Data Analytics ภาษีมูลค่าเพิ่ม ภาษีหัก ณ ที่จ่าย สถาบันการเงิน ผ่านระบบ E-PAYMENT ซึ่งสามารถอ่านรายละเอียดเพิ่มเติมได้จากบทความ จุดเสี่ยง! หมอฟันเปิดคลิกนิก อาจถูกสรรพากรเรียกเก็บภาษีย้อนหลัง

5.การทำบัญชีสำหรับคลินิกทันตกรรม การทำบัญชีถือว่าเป็นเรื่องที่สำคัญมากสำหรับการทำธุรกิจ แม้ว่าคลินิกทันตกรรมที่เสียภาษีเงินได้บุคคลธรรมดา กฎหมายจะไม่ได้บังคับให้ต้องทำบัญชีตามมาตรฐานบัญชี และไม่ต้องส่งข้อมูลแก่กรมพัฒนาธุรกิจการค้า แต่เนื่องจากรายรับรายจ่ายค่อนข้างเยอะ เอกสารค่อนข้างมาก ก็ควรทำบัญชีรายรับรายจ่ายให้ละเอียดและสม่ำเสมอ ลงบันทึกรายรับรายจ่ายอยู่ตลอด เพื่อให้ทราบรายได้ที่แท้จริง ละเอียดและครบถ้วน

รวมถึงหากทันตแพทย์มีค่าใช้จ่ายที่นำมาลดหย่อนภาษีได้เยอะ และเลือกหักค่าใช้จ่ายแบบตามจริง ต้องเก็บหลักฐานค่าใช้จ่ายต่างๆ ไว้ให้ครบ จะทำให้เสียภาษีน้อยกว่าหักแบบเหมา แต่เอกสารรวมถึงหลักฐานต่างๆ จะต้องอยู่ครบถ้วนถูกต้องตามความเป็นจริงและตามสมควร ดังนี้

– ตามความเป็นจริง คือ ต้องมีหลักฐาน เช่น ซื้อยาหรือเวชภัณฑ์ต่างๆ ต้องมีใบเสร็จ (ใบกำกับภาษี) เช่าตึก ต้องมีสัญญาเช่าและหลักฐานการจ่ายค่าเช่า จ้างพนักงาน ต้องมีหลักฐานการจ่ายค่าจ้าง เป็นต้น

– ตามสมควร คือ ค่าใช้จ่ายที่หักจะต้องเกี่ยวข้องกับการทำคลินิก

อย่างไรก็ตามก็ย่อมมีโอกาสเกิดข้อผิดพลาดได้สูง ซึ่งส่งผลให้อาจถูกตรวจสอบย้อนหลังได้ ดังนั้น ควรตัดสินใจจดทะเบียนนิติบุคคล เพื่อให้การทำบัญชีเข้าระบบตามมาตรฐานโดยนักบัญชี หรือให้สำนักงานบัญชีดูแลเรื่องของบัญชีเพื่อตัดปัญหาเรื่องข้อผิดพลาดที่อาจเกิดขึ้นได้เสม

ภาษีมูลค่าเพิ่ม (VAT)

ภาษีมูลค่าเพิ่ม (VAT) สำหรับคลินิกทันตกรรม หากทันตแพทย์เปิดคลินิกเป็นของตัวเองแบบไม่จดทะเบียนเป็นนิติบุคคล คือเสียภาษีเงินได้บุคคลธรรมดา หากมีรายได้จากหลายช่องทาง เช่น เงินเดือน ค่าล่วงเวลา ค่าตอบแทนพิเศษในการดูแลผู้ป่วยที่ได้รับจากโรงพยาบาลที่ทำงานประจำ เป็นเงินได้พึงประเมิน 40(1)

รายได้ที่ได้รับเป็นครั้งคราวที่อื่นนอกเหนือจากโรงพยาบาลที่ทำงานประจำ เช่น เป็นที่ปรึกษา ค่าเบี้ยประชุม เข้าไปรักษาให้กับหน่วยงานเอกชนแบบไม่ต้องเข้าประจำ เป็นเงินได้พึงประเมิน 40(2) รายได้จากการจำหน่ายอุปกรณ์รักษาฟัน เช่น แปรงสีฟัน ยาสีฟันจากคลินิกของตนเอง หรือมีการตกลงยืมสถานที่และอุปกรณ์ของสถานพยาบาลเพื่อใช้รักษาฟัน เป็นเงินได้พึงประเมิน 40(6)

ดังนั้น เมื่อทันตแพทย์หรือเจ้าของคลินิกมีรายได้พึงประเมิน 40(2) 40(6) ต้องนำมารวมเป็นรายได้เพื่อจดภาษีมูลค่าเพิ่ม โดยให้ยกเว้นเงินเดือนประจำ 40(1) ไม่ต้องนำมารวมเป็นรายได้ ซึ่งแยกรายละเอียดรายได้จากคลินิกทันตกรรมได้ดังนี้

– รายได้ที่ไม่ต้องเสียภาษีมูลค่าเพิ่ม เช่น รายได้จากการทำฟัน จัดฟัน รักษารากฟัน เป็นรายได้ที่ไม่ต้องนำมานับรวมเป็นรายได้ที่ต้องจดภาษีมูลค่าเพิ่ม

– รายได้ที่ต้องเสียภาษีมูลค่าเพิ่ม คือรายได้จากการขาย เช่น แปรงสีฟัน ยาสีฟัน อุปกรณ์ดูแลรักษาฟัน ค่าเช่าสถานที่กรณีที่ทันตแพทย์มีรายได้จากการให้เช่าสถานที่ของตนเองเป็นคลินิก ซึ่งถ้าหากรายได้ในกลุ่มนี้เกิน 1.8 ล้านบาทต่อปี จะต้องเข้าระบบภาษีมูลค่าเพิ่มด้วย

ส่วนกรณีที่ผู้เข้ารับบริการรักษาฟัน ต้องการให้คลินิกออกใบกำกับภาษีให้ ในทางกฎหมายแล้วหากคลินิกทันตกรรมที่ได้ยกเว้นไม่ต้องจดทะเบียนภาษีมูลค่าเพิ่ม จะไม่มีสิทธิออกใบกำกับภาษีได้ ซึ่งจะถือว่าเป็นใบกำกับภาษีปลอม แต่สามารถออกเป็นใบเสร็จรับเงินได้ (อ่านเพิ่มเติมได้ที่บทความ เปิดคลินิกทำฟัน จำเป็นต้องจดภาษีมูลค่าเพิ่มหรือไม่)

ภาษีหัก ณ ที่จ่าย

ภาษีหัก ณ ที่จ่าย สำหรับทันตแพทย์และคลินิกทำฟัน ที่เสียภาษีเงินได้บุคคลธรรมดาและนิติบุคคล จะต้องถูกหักภาษี ณ ที่จ่าย ในหลายกรณีดังนี้

– ทันตแพทย์เจ้าของคลินิกหรือทันตแพทย์หุ้นส่วน หากได้รับเงินเดือนประจำจากสถานสถานพยาบาลที่มีลักษณะเป็นนายจ้างลูกจ้าง จะถูกหักภาษี ณ ที่จ่าย สำหรับค่าจ้างและเงินเดือน คำนวณภาษีตามอัตราภาษีก้าวหน้าสูงสุด 35%

– ทันตแพทย์เจ้าของคลินิกหรือทันตแพทย์หุ้นส่วน หากได้รับเงินค่าจ้างลักษณะเป็นครั้งคราวจากที่อื่นที่ไม่ใช่สถานพยาบาลที่ทำประจำ ไม่ต้องเข้าทำงานประจำ เช่น เป็นที่ปรึกษาให้โรงพยาบาลอื่น หรือเข้าดูแลสุขภาพฟันให้กับบริษัทเอกชนเป็นบางครั้ง คำนวณภาษีตามอัตราภาษีก้าวหน้าสูงสุด 35%

– ทันตแพทย์ที่ได้รับเงินรูปแบบของค่าตอบแทนจากการประกอบวิชาชีพอิสระ ที่มีจำนวนไม่แน่นอนขึ้นอยู่กับปริมาณหรือความยากง่าย จะถูกหักภาษี ณ ที่จ่าย 3% สำหรับจ้างบริการวิชาชีพอิสระ

– เจ้าของคลินิกหรือทันตแพทย์เจ้าของคลินิก เมื่อมีผู้เข้ารับบริการในคลินิกของตนเองโดยใช้สิทธิ์ประกันสังคม ทางคลินิกจะต้องถูกหักภาษี ณ ที่จ่าย 1% เมื่อประกันสังคมจ่ายค่าบริการให้แก่คลินิก ตามมาตรา 50(4) แห่งประมวลรัษฎากร

รวมถึงคลินิกทันตกรรมที่จดทะเบียนนิติบุคคล จะต้องมีการหักเงินไว้ส่วนหนึ่งทันทีเมื่อมีการจ่ายเงิน หรือจ่ายค่าบริการตามประเภทและอัตราหักที่สรรพากรกำหนด โดยแตกต่างกันตามประเภทเงินที่จ่ายดังนี้

– ค่าจ้างและเงินเดือน ต่ำสุด 0%

– จ้างทำงานหรือบริการ เช่น นายหน้าขายของ ได้ส่วนแบ่งค่าคอม จะใช้วิธีคำนวณเหมือนค่าจ้างและเงินเดือน หักภาษี ณ ที่จ่ายต่ำสุด 0%

– จ้างบริการวิชาชีพอิสระ หักภาษี ณ ที่จ่าย 3% ซึ่งภาษีในกลุ่มนี้จะประกอบไปด้วย 6 วิชาชีพเท่านั้น คือ 1) โรคศิลปะ 2) ประณีตศิลป์ 3) สถาปนิก 4) วิศวกร 5) นักบัญชี 6) ทนายความ

– จ้างรับเหมาหรือบริการ จะต้องหักภาษี ณ ที่จ่าย 3%

– ค่าเช่าอสังหาริมทรัพย์ หักภาษี ณ ที่จ่าย 5% เช่น คลินิกทันตกรรมมีการเช่าสถานที่เพื่อใช้ประกอบกิจการ คลินิกจะต้องหักภาษี ณ ที่จ่ายก่อนจ่ายค่าเช่าให้กับผู้ให้เช่า

– ค่าโฆษณา หักภาษี ณ ที่จ่าย 2%

– ค่าขนส่ง หักภาษี ณ ที่จ่าย 1%

และนำภาษีหัก ณ ที่จ่าย ที่ได้ทำการหักไว้ส่งแก่สรรพากร ภายในวันที่ 7 ของทุกเดือน แต่ในกรณีที่ผู้รับเงินไม่ยอมให้หักภาษี ณ ที่จ่าย คลินิกต้องออกแทนไปก่อน และสามารถนำใบหักภาษี ณ ที่จ่าย ของคลินิกจ่ายแทนไป มาเป็นเครดิตภาษีตอนสิ้นปีได้ (อ่านเพิ่มเติมได้จากบทความ ภาษีหัก ณ ที่จ่าย สำหรับทันตแพทย์และคลินิกทำฟัน )

ภาษี E-PAYMENT

ภาษี E-PAYMENT เป็นระบบที่สามารถโอนเงิน ชำระเงินผ่านทางสื่ออิเล็กทรอนิกส์ ผ่านสมาร์ทโฟน และทำธุรกรรมทางการเงินผ่านบัตรเครดิต

โดยรายได้จากการฝากหรือโอนเงินเข้าบัญชี ไม่ว่าจะผ่านช่องทางสมาร์ทโฟน บัตรเครดิต หน่วยงานที่เกี่ยวข้องมีหน้าที่ต้องส่งข้อมูลให้สรรพากร ซึ่งได้แก่ ธนาคารพาณิชย์ ธนาคารภาครัฐ รวมถึงผู้ให้บริการด้านการเงินอื่นๆ อย่าง Payment Gateway, e-Wallet เช่น ทรูมันนี่ เอ็มเพย์ แรบบิทไลน์ เพย์ มีหน้าที่ต้องรายงานธุรกรรมการฝากหรือรับโอนเงิน ทั้งที่เสียภาษีแบบบุคคลธรรมดา และที่จดทะเบียนนิติบุคคล หากถึงเงื่อนไขจะต้องส่งข้อมูลให้กับสรรพากรตรวจสอบการเสียภาษี ดังนี้

1.มีเงินเข้าบัญชี 3,000 ครั้งต่อปี โดยไม่ดูจำนวนเงินว่าแต่ละครั้งจะมีมูลค่าเท่าไร

2.มีเงินเข้าบัญชีรวมกันตั้งแต่ 400 ครั้งต่อปี และมีจำนวนเงินที่เข้าบัญชีรวมเกิน 2 ล้านบาทต่อปี โดยต้องเข้าเงื่อนไขทั้ง 2 อย่าง จึงจะถูกส่งข้อมูลธุรกรรมให้กับสรรพากร

นับรวมเป็นรายปี ตั้งแต่วันที่ 1 มกราคม – 31 ธันวาคม ของปีนั้นๆ ซึ่งรายการฝากและโอนเงินเข้าบัญชีที่นับเป็นเงินเข้าบัญชี ประกอบด้วย ยอดเงินฝากเข้าบัญชีทุกประเภท ไม่ว่าจะเป็นเคาน์เตอร์หรือตู้ฝากเงิน ยอดรับโอนเงินเข้าบัญชี ทั้ง Auto Transfer / Online / iBanking ยอดรับโอนเงินเข้าบัญชีจากเครื่องรูดบัตร โดยนับตามจำนวนครั้งที่รูด ยอดเงินฝากเช็คเข้าบัญชี ยอดเงินเข้าบัญชีจากดอกเบี้ย ยอดเงินเข้าบัญชีจากเงินปันผล

อย่างไรก็ตามแม้ว่าสถาบันการเงินจะส่งข้อมูลยอดเงินเข้าบัญชีให้แก่สรรพากร แต่ข้อมูลเหล่านี้ทางสรรพากรไม่สามารถนำมาเก็บภาษีได้ ต้องนำไปประมวลผลร่วมกับข้อมูลอื่นๆ ด้วย (อ่านข้อมูลเพิ่มเติมเกี่ยวกับ ภาษี E-PAYMENT ได้จากบทความ “ทางออก…คลินิกหมอฟัน รู้ทัน! ภาษี E-PAYMENT”)

และด้วยเหตุนี้เมื่อถึงช่วงยื่นภาษี สำหรับทันตแพทย์ที่เปิดคลินิกทันตกรรม และเสียภาษีแบบบุคคลธรรมดา จะต้องยื่นภาษีให้ถูกต้องครบถ้วน และตรงกับข้อมูลที่แท้จริง เพราะถ้าหากข้อมูลยื่นไม่ตรงกับข้อมูลที่สรรพากรมี อาจถูกตรวจสอบย้อนหลังได้

ภาษีเงินได้บุคคลธรรมดา

ภาษีเงินได้บุคคลธรรมดาสำหรับแพทย์และคลินิกทันตกรรม ซึ่งหลักๆ ประกอบด้วย

1.เงินได้พึงประเมิน คือประเภทรายได้ของผู้มีรายได้ โดยกฎหมายได้กำหนดให้เงินได้พึงประเมินมีอยู่ทั้งหมด 8 ประเภท ซึ่งทันตแพทย์สามารถนำรายได้ของตนเองที่ได้รับแต่ละช่องทาง แยกตามประเภทรายได้ นำมาคำนวณภาษีเงินได้ โดยแยกตามประเภทเงินได้ที่ทันตแพทย์ได้รับดังนี้

– ประเภทที่ 1 เงินได้พึงประเมิน 40(1) ได้รับเงินเดือนค่าจ้างประจำจากโรงพยาบาลต้นสังกัด หักค่าใช้จ่ายได้ 50% แต่ไม่เกิน 100,000 บาท

– ประเภทที่ 2 เงินได้พึงประเมิน 40(2) ได้รับเงินได้ค่าตอบแทนเนื่องจากหน้าที่ หรือตำแหน่งงานที่ทำหรือจากการรับทำงานให้ ไม่ว่าจะเป็นงานประจำหรืองานชั่วคราว หักค่าใช้จ่ายได้ 50% แต่ไม่เกิน 100,000 บาท

– ประเภทที่ 5 เงินได้พึงประเมิน 40(5) รายได้ค่าเช่า กรณีสถานพยาบาลของทันตแพทย์ ทำข้อตกลงให้ทันตแพทย์อื่นเช่าสถานที่และเครื่องมือของสถานพยาบาลในการรักษา โดยจ่ายเป็นค่าเช่าให้แก่ทันตแพทย์เจ้าของสถานพยาบาล

– ประเภทที่ 6 เงินได้พึงประเมิน 40(6) รายได้จากคลินิกทันตกรรมของตนเองแบบไม่มีเตียงนอนค้างคืน รวมถึงเงินได้จากการประกอบวิชาชีพแพทย์ เลือกหักค่าใช้จ่ายตามจริง หรือเหมาจ่าย 60%

2.ค่าลดหย่อนภาษีที่กฎหมายยอมรับ แบ่งเป็น 4 กลุ่มใหญ่ ดังนี้ ค่าลดหย่อนกลุ่มเกี่ยวกับครอบครัวค่าลดหย่อนกลุ่มเกี่ยวกับการประกันและการลงทุน ค่าลดหย่อนกลุ่มเกี่ยวกับการบริจาค และกลุ่มพิเศษ (จากมาตรการรัฐ) เช่น ดอกเบี้ยกู้ยืมเพื่อซื้อที่อยู่อาศัยสูงสุด 100,000 บาท ค่าธรรมเนียมจากการรับชำระเงินด้วยบัตรเดบิต (ธุรกิจที่มีเครื่อง EDC) ลดหย่อนเพิ่มได้อีก 1 เท่า ตามที่จ่ายจริง

3.หลักการคำนวณภาษีเงินได้บุคคลธรรมดา คิดจากรายได้ทั้งหมดตลอดปี นำมาคำนวณภาษีเงินได้บุคคลธรรมดา สูตรคือ (รายได้ – ค่าใช้จ่าย – ค่าลดหย่อน) x อัตราภาษี = ภาษีที่ต้องจ่าย

โดยทันตแพทย์ต้องนำรายได้ทั้งหมดทุกประเภทที่ได้รับ มาหักลดหย่อนค่าใช้จ่ายแยกตามประเภทให้ถูกต้อง จากนั้นนำค่าลดหย่อนอื่นๆ ที่มีทั้ง 4 กลุ่ม มาหักลดหย่อนได้อีก แล้วนำยอดเงินได้สุทธิหลังจากนำรายได้หักลบด้วยค่าใช้จ่ายและค่าลดหย่อนแล้ว มาคูณกับอัตราภาษีก้าวหน้าตั้งแต่ 5 – 35% ก็จะได้ยอดภาษีที่ต้องเสีย ซึ่งสามารถดูตัวอย่างการคำนวณภาษีเงินได้บุคคลธรรมดาได้จากบทความ วางแผนภาษีเงินได้บุคคลธรรมดาสำหรับคลินิกทันตกรรม

ภาษีเงินได้นิติบุคคล

ภาษีเงินได้นิติบุคคลสำหรับแพทย์และคลินิกทันตกรรม ที่จดทะเบียนบริษัทเป็นนิติบุคคล จะคำนวณจาก “กำไรสุทธิ” ไม่ได้นำรายได้ทั้งหมดมาคำนวณเพื่อเสียภาษีแบบภาษีเงินได้บุคคลธรรมดา ซึ่งประกอบด้วย

1.รายรับของธุรกิจคลินิกทันตกรรม คือผลประกอบการที่เจ้าของคลินิกได้จากการดำเนินธุรกิจคลินิกทันตกรรม ซึ่งรายรับของธุรกิจคลินิกทันตกรรมมาจาก 2 รายการคือ

1.1 รายรับจากลูกค้าทั่วไป และมีการชำระเลย เช่น ชำระเป็นเงินสด เงินโอน บัตรเครดิต ซึ่งรายรับในส่วนนี้จะถูกแบ่งออกเป็น 2 ประเภทคือ

– ค่ารักษาพยาบาล เช่น รายได้จากการทำฟัน จัดฟัน รักษารากฟัน เป็นรายได้ที่ไม่ต้องนำมานับรวมเป็นรายได้ที่ต้องจดภาษีมูลค่าเพิ่ม

– ค่าขายสินค้า เช่น แปรงสีฟัน ยาสีฟัน อุปกรณ์ดูแลรักษาฟัน ถ้าหากรายรับในกลุ่มนี้เกิน 1.8 ล้านบาทต่อปี จะต้องเข้าระบบภาษีมูลค่าเพิ่ม (VAT)

1.2 รายรับจากประกันสังคม เป็นการวางบิลกับทางสำนักงานประกันสังคมทุกเดือน และทางประกันสังคมจะจ่ายเงินคืนให้ประมาณ 30-45 วันถัดไป

2.ค่าใช้จ่ายของธุรกิจคลินิกทันตกรรม คือ รายจ่ายที่ได้มีการซื้อหรือใช้จ่ายเกี่ยวกับธุรกิจคลินิกทันตกรรมของตนเอง ซึ่งสามารถนำมาหักภาษีได้ โดยส่วนใหญ่จะเป็นค่าใช้จ่ายทั่วไป เช่น

– ค่าเงินเดือนของพนักงาน

– ค่าจ้างทันตแพทย์

– ค่าเสื่อมอุปกรณ์ที่ใช้ในคลินิก

– ค่าเช่าสถานประกอบการ (คลินิก)

– ค่าใช้จ่ายอื่นๆ ทั่วไป เช่น ค่าน้ำ ค่าไฟ โทรศัพท์ อินเตอร์เน็ต

3.หลักการคำนวณภาษีเงินได้นิติบุคคล จะคำนวณจากกำไรสุทธิ โดยมีวิธีการคำนวณภาษีคือ (รายได้ – ค่าใช้จ่าย) = กำไรสุทธิ

โดยให้นำรายได้ก่อนหักภาษีทั้งหมดของคลินิก มาลบด้วยค่าใช้จ่ายต่างๆ เมื่อได้กำไรสุทธิแล้ว ให้นำมาเปรียบเทียบกับอัตราภาษีเงินได้นิติบุคคล ที่ทุนไม่เกิน 5 ล้านบาท + รายได้ทั้งปีไม่เกิน 30 ล้านบาท ดังนี้

กำไร 300,000 บาทแรก = ยกเว้นภาษี

กำไร 300,001 – 3 ล้าน = ภาษี 15%

กำไรมากกว่า 3 ล้านบาทขึ้นไป = ภาษี 20%

แต่ถ้าไม่เข้าเกณฑ์ดังกล่าว ให้จัดอยู่ในอัตราภาษีเท่ากับ 20% ตั้งแต่กำไรบาทแรก ซึ่งสามารถอ่านเพิ่มเติมได้จากบทความ แนวทางวางแผนภาษี…หลังคลินิกทันตกรรมจดบริษัทนิติบุคคล

ทั้งนี้ จะเห็นได้ว่าการเสียภาษีสำหรับธุรกิจคลินิกทันตกรรมทั้ง 2 รูปแบบ มีความแตกต่างกันตรงที่ภาษีเงินได้บุคคลธรรมดา จะคำนวณภาษีจากรายได้ทั้งหมดทุกประเภทที่ทันตแพทย์ได้รับ คิดอัตราภาษีสูงสุด 35% ส่วนภาษีเงินได้นิติบุคคล จะคำนวณภาษีจากกำไรสุทธิหลังจากนำรายได้ของคลินิกหักลบด้วยค่าใช้จ่ายต่างๆ แล้ว และคิดภาษีสูงสุดที่ 20% ซึ่งถ้าหากเจ้าของคลินิกรายใดมีรายรับจากคลินิกทันตกรรมค่อนข้างสูงเป็นหลักล้านต่อเดือน เอกสารมีจำนวนมาก การเลือกจดทะเบียนบริษัทเป็นนิติบุคคลอาจประหยัดภาษีได้มากกว่า

วิธีคำนวณภาษีเงินได้ฯ สำหรับคลินิกทันตกรรม

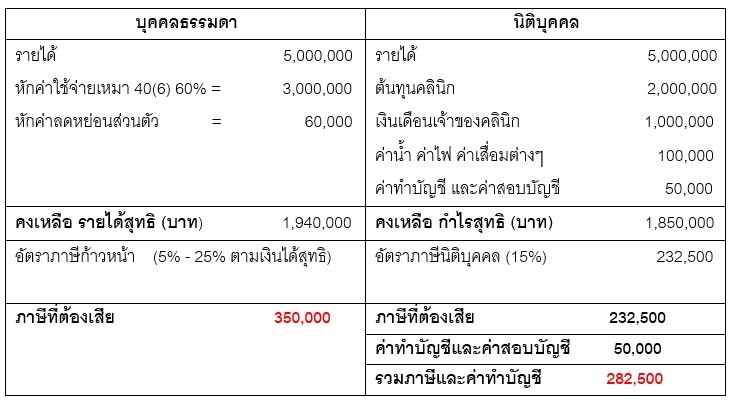

วิธีคำนวณภาษีเงินได้บุคคลธรรมดาและนิติบุคคลสำหรับคลินิกทันตกรรม เพื่อเปรียบเทียบได้ดังนี้

สมมุติ : รายได้คลินิกต่อปี 5,000,000 บาท

หลังหักค่าใช้จ่ายเหมา หักค่าต้นทุนคลินิก หักเงินเดือนเจ้าของคลินิก พนักงาน หักใช้จ่ายอื่นๆ เช่นค่าน้ำ ค่าไฟ ค่าเสื่อมต่างๆ แล้ว คงเหลือรายได้สุทธิ หรือกำไรสุทธิเท่าไหร่ สามารถนำมาคำนวณเปรียบเทียบภาษีที่ต้องเสียได้ดังนี้

จากตัวอย่างข้างบนจะเห็นได้ว่าภาษีบุคคลธรรมดา จะมียอดต้องชำระทั้งหมด 350,000 บาท แต่ถ้าเป็นภาษีรูปแบบกิจการที่เป็นนิติบุคคล รวมกับค่าทำบัญชีและค่าตรวจบัญชีที่ต้องจ่ายเพิ่ม จะมียอดชำระอยู่ที่ 282,500 บาท (ประหยัดกว่าประเภทกิจการแบบบุคคลธรรมดา 350,000 – 282,500 เท่ากับ 67,500 บาท) สามารถคำนวณภาษีด้วยตัวเองได้จากบทความ สูตร(ไม่)ลับวิธีคำนวณภาษีฉบับหมอฟัน

ดังนั้น จากกรณีนี้ทันตแพทย์เจ้าของคลินิกควรเลือกรูปแบบธุรกิจเป็นแบบนิติบุคคลจะสามารถประหยัดภาษีได้มากกว่า ถึงแม้จะมีปัจจัยในเรื่องของการทำบัญชี และการตรวจสอบบัญชีเพิ่มเติมเข้ามาก็ตาม

ทั้งนี้ ตัวอย่างการเปรียบเทียบวิธีคำนวณภาษีเงินได้ทั้ง 2 รูปแบบ เป็นเพียงตัวเลขที่สมมุติขึ้นคร่าวๆ หากทันตแพทย์เจ้าของคลินิกทันตกรรม มีค่าลดหย่อนและค่าใช้จ่ายอื่นๆ ที่สามารถนำมาลดหย่อนเพิ่มเติมได้ก็จะช่วยทำให้เสียภาษีน้อยลงอีก

เปิดคลินิกทันตกรรม จดบริษัทหรือไม่จดดีกว่า

การเปิดคลินิกทันตกรรม… จดบริษัทเป็นนิติบุคคลหรืออยู่แบบบุคคลธรรมดาดีกว่านั้น ต้องประเมินจากข้อมูลเฉพาะของทั้ง 2 รูปแบบ เลือกที่เข้ากับลักษณะการดำเนินธุรกิจของเจ้าของคลินิกทันตกรรมแต่ละรายด้วย ดังนี้

1.คลินิกทันตกรรมรูปแบบ “บุคคลธรรมดา”

– จัดตั้งง่าย มีความคล่องตัวสูง มีข้อบังคับทางกฎหมายน้อย

– ไม่ต้องจัดทำบัญชีตามมาตรฐานบัญชีเพื่อส่งหน่วยงานที่เกี่ยวข้อง แต่ต้องจัดทำรายงานเงินสดรับ-จ่าย เพื่อให้ทราบถึงรายได้ รายจ่าย ผลกำไร หรือขาดทุนจากการดำเนินธุรกิจคลินิก ในกรณีที่เลือกจ่ายตามจริง จะใช้ยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดาด้วย

– ทันตแพทย์เจ้าของคลินิกรับผิดชอบภาระทั้งหมดของกิจการเพียงคนเดียว

– ทันตแพทย์เจ้าของคลินิกรับผิดชอบในหนี้สินที่เกิดขึ้นเต็มจำนวน

– เมื่อต้องการขยายธุรกิจ ความน่าเชื่อถือมีน้อยกว่าคลินิกทันตกรรมที่จดบริษัทเป็นนิติบุคคล เพราะส่วนใหญ่จะไม่เข้าเกณฑ์การปล่อยเงินกู้เชิงพาณิชย์ หรือหากปล่อยกู้ก็ได้วงเงินน้อยกว่า

2.คลินิกทันตกรรมรูปแบบ “นิติบุคคล”

– ต้องจดทะเบียนจัดตั้งกับภาครัฐ (กรมพัฒนาธุรกิจการค้า กระทรวงพาณิชย์)

– จัดทำบัญชีตามมาตรฐานบัญชีที่กฎหมายกำหนด ซึ่งจะทำให้มีข้อมูลเกี่ยวกับคลินิกทันตกรรมของตนเองที่ดีถูกต้อง ครบถ้วน และน่าเชื่อถือ

– คลินิกทันตกรรมที่มีหุ้นส่วนร่วมด้วย โดยเฉพาะมีหุ้นส่วนหลายคน ควรจดทะเบียนบริษัทเป็นนิติบุคคล เพื่อแสดงความชัดเจนถึงจำนวนหุ้น ภาระความรับผิดชอบและส่วนแบ่ง และแสดงความโปร่งใส

– ในทางกฎหมายเมื่ออยู่ในรูปแบบนิติบุคคล จำเป็นอย่างมากที่จะต้องแยกบัญชีส่วนตัวกับบัญชีธุรกิจออกจากกัน ทำให้ไม่เกิดความสับสนระหว่างเงินทั้งสองส่วน ลดการผิดพลาดที่อาจเกิดขึ้น

– สามารถนำรายจ่ายหลายรายการมาหักเป็นค่าใช้จ่ายทางภาษีได้ เช่น เงินเดือนของพนักงานและค่าแรงทันตแพทย์ ค่าอบรมพนักงาน ค่าซ่อมอุปกรณ์การแพทย์ต่างๆ

– ปีไหนธุรกิจคลินิกทันตกรรมของตนเองขาดทุนก็ไม่ต้องเสียภาษีประจำปีนั้นๆ และสามารถนำมาหักภาษีในอนาคตได้อีก 5 ปี

– มีความน่าเชื่อถือ ขยายธุรกิจได้เร็ว เพราะมีโอกาสในการเข้าถึงแหล่งเงินทุน หรือสินเชื่อเพื่อธุรกิจได้ง่าย (อ่านเพิ่มเติมได้จากบทความ เปิดคลินิกทันตกรรม… จดบริษัทดีหรือไม่)

คณะบุคคล-หสม.-หสน.-บจก.-หจก.

ที่เหมาะกับคลินิกของคุณ

1.ห้างหุ้นส่วนสามัญ (หสม.) หรือห้างหุ้นส่วนสามัญที่ไม่ใช่นิติบุคคล นิยามของประมวลกฎหมายแพ่งและพาณิชย์หมายถึง บุคคลตั้งแต่ 2 คนขึ้นไปตกลงเข้ากันเพื่อกระทำกิจการร่วมกัน โดยมีวัตถุประสงค์ที่จะแบ่งปันกำไรที่ได้จากกิจการที่ทำ เช่น การเข้าร่วมกันของแพทย์เพื่อทำกิจการรักษาคนไข้

2.คณะบุคคลที่ไม่ใช่นิติบุคคล หมายถึงบุคคลตั้งแต่ 2 คนขึ้นไป ตกลงเข้ากันเพื่อกระทำกิจการที่เงินได้พึงประเมินร่วมกัน แต่ไม่มีวัตถุประสงค์จะแบ่งปันผลกำไรที่ได้จากกิจการที่ทำนั้น เพื่อให้คณะบุคคลที่ไม่ใช่นิติบุคคลมีความหมายครอบคลุมรูปแบบของหน่วยธุรกิจทุกชนิดที่มีบุคคลตั้งแต่ 2 คนขึ้นไปตกลงดำเนินการร่วมกัน นอกจากที่เป็นรูปแบบห้างหุ้นส่วน กองมรดก หรือนิติบุคคล

3.บริษัทจำกัด หมายถึงบริษัทที่ต้องต้องมีบุคคลตั้งแต่ 3 คนขึ้นไป เข้าร่วมลงทุนและดำเนินกิจการ โดยมีวัตถุประสงค์เพื่อแบ่งผลกไรที่ได้จากการดำเนินงาน ซึ่งแบ่งทุนออกเป็นหุ้นละเท่าๆ กัน หุ้นจะต้องมีราคาไม่น้อยกว่าหุ้นละ 5 บาท ต่อ 1 หุ้น หรือรวมแล้วทุนขั้นต่ำ 15 บาท

ผู้ถือหุ้นทุกคนจะรับผิดชอบในหนี้สินกิจการ เฉพาะในส่วนที่ต้องชำระเงินทุนตามค่าหุ้นที่ได้จดทะเบียนไว้เท่านั้น และบริหารงานโดยคณะกรรมการที่ได้รับแต่งตั้ง

4.ห้างหุ้นส่วนจำกัด คือกิจการที่ต้องมีบุคคลตั้งแต่ 2 คนขึ้นไป ร่วมกันลงทุนและดำเนินกิจการ โดยมีวัตถุประสงค์เพื่อแบ่งผลกไรที่ได้จากการดำเนินงาน ซึ่งไม่กำหนดทุนขั้นต่ำ และผู้ถือหุ้นมี 2 แบบให้เลือกคือ

1) “จำกัด” ความรับผิด คือรับผิดชอบตามเงินลงทุนของตนเองที่ลงในห้างหุ้นส่วนเท่านั้น โดยทุนที่นำมาลงทุนต้องเป็นเงินหรือทรัพย์สิน จะเป็นแรงงานไม่ได้ และจะไม่มีสิทธิ์เข้าจัดการงาน หรือตัดสินใจในกิจการของห้างหุ้นส่วน แต่มีสิทธิ์สอบถามการดำเนินงานของกิจการออกความเห็น และรับเป็นที่ปรึกษาได้

2) “ไม่จำกัด” ความรับผิด คือรับผิดชอบหนี้สินร่วมกันทั้งหมดที่เกิดขึ้นในห้างหุ้นส่วนโดยไม่จำกัดจำนวน ไม่ว่าจะมากหรือน้อย ซึ่งกฎหมายกำหนดว่าจะต้องมีหุ้นส่วนไม่จำกัดความรับผิดชอบอย่างน้อย 1 คน ในห้างหุ้นส่วนจำกัด (หุ้นส่วนผู้จัดการจะต้องเป็นหุ้นส่วนประเภทไม่จำกัดความรับผิด)

5.ห้างหุ้นส่วนสามัญนิติบุคคล เป็นห้างหุ้นส่วนสามัญแบบจดทะเบียน ซึ่งจะต้องใช้คำว่าห้างหุ้นส่วนสามัญนิติบุคคล ประกอบหน้าชื่อห้างเสมอ โดยห้างหุ้นส่วนดังกล่าวนี้จะต้องมีการระบุชื่อผู้เป็นหุ้นส่วนผู้จัดการไว้อย่างชัดเจน โดยหุ้นส่วนผู้จัดการจะเป็นผู้มีอำนาจลงนามผูกพันห้างหุ้นส่วน และทำธุรกรรมต่างๆ ในนามห้างหุ้นส่วนได้

และเป็นกิจการที่ต้องมีบุคคลตั้งแต่ 2 คนขึ้นไป ไม่กำหนดทุนขั้นต่ำ ต้องร่วมกันรับผิดชอบหนี้สินของกิจการอย่างไม่จำกัด แต่แบ่งปันกำไรจากกิจการได้ ซึ่งสามารถอ่านรายละเอียดเพิ่มเติมได้จากบทความ “คณะบุคคล-หสม.-บจก.-หจก.-หสน.” แบบไหนเหมาะกับคลินิกทันตกรรม

ไม่ว่าการตัดสินใจจะจบลงที่ตรงไหน แต่อยากให้เชื่อเถอะว่า ธุรกิจทันตกรรมเป็นธุรกิจที่ต้องให้ความสำคัญกับระบบการจัดการคลินิก และเรื่องบัญชีภาษีที่ต้องละเอียดมาก เนื่องจากมีรายได้สูงและมาจากหลายช่องทาง อาจทำให้ทันตแพทย์หรือเจ้าของคลินิกมีโอกาสเสี่ยงที่จะทำผิดพลาด ถูกตรวจสอบย้อนหลังจากการทำบัญชีภาษีที่ตกหล่น ตลอดจนความปลอดภัยกับตัวผู้เข้ารับบริการ และทำผิดกฎหมายโดยไม่รู้ตัวก็เป็นได้